V této brožuře jsou uvedeny klíčové informace o kontraktech na futures jako investičním produktu. Informace poskytují hlubší náhled a pomáhají porozumět povaze, rizikům, nákladům, potenciálním ziskům a ztrátám z tohoto produktu a porovnat jej s dalšími produkty.

Obchodování futures

Poznámka: Pamatujte na to, že kontrakty na futures se považují za komplexní produkty. Transakce by měli provádět pouze investoři, kteří rozumí povaze a rozsahu svých možností, závazků a rizik spojených s obchodováním s futures.

Kontrakt na futures je smlouva o nákupu nebo prodeji stanoveného množství podkladového cenného papíru v určité době v budoucnosti („den splatnosti“) za určitou cenu („smluvní cena“). Každý kontrakt na futures má svůj vlastní poslední obchodní den a den splatnosti, po kterém skončí platnost kontraktu. Pozici můžete uzavřít kterýkoli obchodní den až do posledního obchodního dne, včetně tohoto dne. Možnými podkladovými cennými papíry pro kontrakt na futures je celá řada finančních nástrojů, například státní pokladniční poukázky, akciové indexy, jednotlivé akcie, cizí měny a také tradiční zemědělské komodity, kovy a ropné produkty.

Otevřením pozice na kontrakt na futures jste vystaveni růstu nebo poklesu podkladového cenného papíru, a to s pákovým efektem, aniž byste jej ve skutečnosti vlastnili. Po sjednání pozice na futures musí investor splnit požadavky na marži stanovené brokerem, tj. společností LYNX. Je nutné rozlišovat mezi počáteční marží, marží na udržování a marží pro obchody přes noc. Namísto platby (při otevírání dlouhé pozice) nebo přijetí (při otevírání krátké pozice) plné smluvní ceny musí investor předtím než lze pozici sjednat, splnit požadavek na počáteční marži. Tato marže kryje pouze velmi malou část pomyslné smluvní hodnoty. Aby bylo možné udržovat pozici na futures, musí investor držet marži na udržování. Za účelem držení pozice přes noc musí být splněn požadavek na marži přes noc. Pamatujte také na to, že když má být pozice na futures zaujímána přes noc, může být účtován tzv. poplatek za převedení nebo poplatek za obchod přes noc.

Jakmile investor uzavře pozici na futures, rozdíl mezi smluvní cenou a závěrečnou prodejní cenou nebo vypořádací cenou je zvýšen v důsledku multiplikátoru kontraktu, bude připsán buď na vrub (při uzavření kontraktu se ztrátou), nebo ve prospěch (při uzavírání kontraktu se ziskem) zůstatku hotovosti na vašem zprostředkovatelském účtu.

Kontrakt na dlouhou pozici na futures

Dlouhou pozici lze otevřít provedením nákupního příkazu. Při nákupu kontraktu na futures se zavazujete ke smlouvě koupit podkladový produkt v určitou dobu v budoucnosti, v den splatnosti smluvní ceny.

Předpokládejme, že tušíte optimistickou náladu na amerických trzích a chcete na to spekulovat. Protože americké akcie mají růst, mohli byste otevřít dlouhou pozici na futures na akciový index S&P 500. Nákupem futures na index E-mini S&P 500 na prosinec 2019 sjednáte dlouhou pozici. Jakmile bude dlouhá pozice otevřená za smluvní cenu, kupující v této transakci se zavazuje koupit podkladový produkt za zmíněnou smluvní cenu v den splatnosti v prosinci. Kupující však má možnost pozici uzavřít před splatností. Nebude proto již zavázán provést s prodávajícím transakci s podkladovým produktem. Když kupující pozici uzavře, zisk nebo ztráta budou vypořádány na účtu. Zisk nebo ztráta se rovnají rozdílu mezi závěrečnou cenou a smluvní cenou, vynásobenému násobitelem kontraktu.

Řekněme, že koupíte jeden kontrakt na futures na index E-mini S&P 500 na prosinec 2019 za cenu 2,920 a posléze pozici uzavřete za cenu 2,925, zisk ve výši 250 $ ((2,925 – 2,920) krát 50) bude připsán ve prospěch vašeho zůstatku hotovosti. Pro jednoduchost vynecháváme provize z transakcí. Je nutné uvést několik poznámek k provedení obchodu. Pamatujte na to, že futures na index E-mini S&P 500 má násobitele kontraktu 50. Také mějte na paměti, že při uzavření pozice na futures při ceně nižší než smluvní cena (tj. 2,920) by mohla vzniknout ztráta. Pokud by k tomu došlo, ztráta by byla připsána na vrub zůstatku hotovosti při uzavření pozice.

Za předpokladu vašeho pesimistického postoje, pokud jde o akciový index NASDAQ 100, můžete provedením prodejního příkazu sjednat krátkou pozici na kontrakt na futures na index E-mini NASDAQ 100 na prosinec 2019. Jakmile je krátká pozice otevřená za smluvní cenu, prodávající v tomto kontraktu se zavazuje prodat podkladový produkt za uvedenou smluvní cenu v den splatnosti v prosinci. Prodávající má však možnost krátkou pozici uzavřít před dnem splatnosti. Zisk nebo ztráta se vypočítají podle rozdílu ve smluvní ceně a závěrečné ceně, vynásobeného násobitelem kontraktu.

Kontrakt na krátkou pozici na futures

Krátkou pozici lze otevřít provedením prodejního příkazu. Při prodeji kontraktu na futures se zavazujete ke smlouvě prodat podkladový produkt v určitou dobu v budoucnosti, v den splatnosti, za smluvní cenu.

Řízení rizik

Kontrakt na futures je finanční nástroj, který investorům umožňuje zajistit svoji existující expozici rizikům jediným kontraktem. Pozice na futures nevyžaduje počáteční investici a je vhodná ke kompenzaci rizika spojeného s portfoliem. Z tohoto důvodu je kontrakt na futures důležitým nástrojem pro účely řízení rizik.

Marže

Marže jsou určeny k ochraně finanční stability trhu. Kontrakt na futures lze koupit nebo prodat bez držení plné pomyslné hodnoty podkladového produktu kontraktu v hotovosti. To znamená, že pokud dojde k pohybu podkladového cenného papíru proti směru pozice investora, může investor čelit ztrátám, které překročí výši peněžních prostředků uložených na účtu. Za účelem omezení tohoto rizika je pro každou pozici na futures zapotřebí marže. Marže je částka, která se vypočítá za účelem zajištění toho, abyste mohli splnit závazek pro otevření a držení pozice na futures na podkladový produkt v daný obchodní den.

Spekulace

Snadnost obchodování s pozicí na futures umožňuje obchodovat s nimi krátkodobě a spekulativně. Pokud očekáváte růst trhu, můžete se rozhodnout koupit kontrakt na futures. Pokud očekáváte pokles, můžete se rozhodnout prodat kontrakt na krátkou pozici na futures.

Pákový efekt

Pákový efekt poskytuje potenciál k vytvoření vyššího výnosu z menšího počátečního výdaje než při přímém investování. Pákový efekt však obvykle s sebou nese více rizik než přímá investice do podkladových cenných papírů. Obchodování s futures může umožnit získat prospěch ze změny ceny podkladového produktu bez nutnosti zaplatit plnou cenu podkladového produktu.

Diverzifikace

Futures umožňují vytvořit diverzifikované portfolio za nižší počáteční výdaj než při přímém nákupu podkladového produktu.

Produkt futures je standardizovaný kontrakt, která má v první řadě složky, jako je velikost kontraktu, den splatnosti a metoda vypořádání. Mějte však na paměti, že smluvní cena není standardizovaná charakteristika, protože cena je určena nabídkou a poptávkou na trhu.

Hodnota podkladového produktu

S kontrakty na futures se obchoduje s celou řadou aktiv, například s akciemi, indexy, měnami a komoditami. Tyto cenné papíry se označují za podkladový produkt. Musí být kótovány na burze. Emitenti podkladových cenných papírů se neúčastní výběru cenných papírů, proti kterým mohou být futures kótované.

Velikost kontraktu

Na téměř všech trzích s futures je velikost kontraktu standardizovaná za pomoci násobitele kontraktu. To znamená, že jeden kontrakt na futures představuje hodnotu podkladového produktu vynásobenou násobitelem kontraktu. Co však je přesně míněno násobitelem kontraktu? Lze si to představit následovně.

Když hovoříme o kontraktu na komoditní futures, například futures na Light Sweet Crude Oil, jeden kontrakt vyjadřuje hodnotu množství podkladového produktu. V případě tohoto kontraktu je násobitel kontraktu stanoven na 1.000. To znamená, že jeden kontrakt představuje množství ve výši 1.000 barelů. Při nákupu kontraktu za cenu 53 $ z toho vyplývá, že obchodujete s 1.000 barelů, přičemž každý má cenu 53 $. Tato transakce proto ztělesňuje velikost kontraktu 53,000 $ (1.000 barelů x 53).

Stejný mechanismus platí pro futures na index. Například kontrakt na index E-Mini S&P 500 má násobitele 50, což znamená, že jeden indexový bod podkladového produktu (kterým je akciový index S&P 500) vyjadřuje 50 $ smluvní hodnoty. Při obchodování s cenou indexu ve výši 2.900 je velikost kontraktu 2.900 x 50 = 145.000 $.

Den splatnosti

Futures mají omezenou životnost a jejich platnost uplyne ve standardní dny splatnosti stanovené burzou. Den splatnosti je den, kdy končí splatnost všech kontraktů. Pokud kontrakt nezlikvidujete, v den splatnosti buď obdržíte aktivum, nebo se očekává, že jej nabudete a prodáte (viz bod 4).

Metoda vypořádání

Pokud neuzavřete kontrakt na futures před koncem splatnosti, pozice bude vypořádána. Je nutné rozlišovat mezi fyzickou dodávkou a hotovostním vypořádáním. Když hovoříme o fyzické dodávce, buď obdržíte podkladový produkt, nebo se očekává, že jej nabudete a prodáte. Na druhé straně, hotovostní vypořádání (nebo finanční vypořádání) neznamená fyzickou dodávku. Namísto toho stanoví, že na konci splatnosti si strany vymění hodnotu kontraktu v hotovosti. Například kupující kontraktu na futures na bavlnu s hotovostním vypořádáním je povinen zaplatit rozdíl mezi vypořádací cenou a smluvní cenou, spíše než by musel převzít vlastnické právo k fyzickým balíkům bavlny. Je tomu tak na rozdíl od fyzického vypořádání, kdy se dodávka skutečného podkladového nástroje nebo nástrojů neuskuteční.

Pamatujte na to, že společnost LYNX nepodporuje fyzickou dodávku podkladového produktu v případě komodit. Aby se zamezilo dodávkám kontraktů na futures, jejichž platnost končí, a také dodávkám vyplývajícím z opčních kontraktů na futures, musí klienti pozice přesunout dopředu nebo uzavřít před začátkem doby uzavírání. Pokud pozice existuje na začátku doby uzavírání, bude účet podléhat likvidačnímu obchodu vytvořenému společností LYNX. K likvidačnímu obchodu dojde v některém okamžiku mezi začátkem doby uzavírání a příslušným přerušením.

Informovat se o začátku doby uzavírání je povinností klienta. Pokud klient do té doby neuzavřel pozici na kontrakt na futures s fyzickou dodávkou, může broker pozici klienta v kontraktu na futures, jehož platnost končí, zlikvidovat. Pamatujte na to, že likvidace nebudou z jiného hlediska mít vliv na pracovní příkazy, klienti musí zajistit úpravu otevřených příkazů k uzavření pozic pro skutečnou pozici v reálném čase

Futures nejsou vhodné pro všechny investory. Z hlediska rizik spojených s obchodováním s futures byste je měli použít pouze tehdy, pokud jste si jisti, že rozumíte futures a jejich rizikům. Před investováním byste měli pečlivě posoudit své zkušenosti, investiční cíle, finanční zdroje a všechny ostatní relevantní faktory.

Tržní rizika

Tržní hodnota futures je ovlivněna řadou faktorů. Jejich cena může klesnout před koncem splatnosti nebo při konci splatnosti. Změny ceny podkladového produktu mohou mít za následek změny ceny kontraktu na futures, změna však může někdy být jiným směrem nebo o jiné velikosti než změna ceny podkladového produktu.

Účinek pákového efektu

Jedno z větších rizik spojených s obchodováním s futures vychází z vlastní povahy pákového efektu. Nedostatečný ohled na pákový efekt a rizika s ním spojená jsou často nejběžnější příčinou ztrát při obchodování s futures. Burza stanoví marže na úrovních, které jsou považovány za vhodné pro řízení rizik na úrovni zúčtovacího místa. Jedná se o minimální úroveň marží požadovanou burzou a zajišťuje to maximální pákový efekt.

Potenciální ztráty mohou překročit požadavky na počáteční marži

Maximální částka, o kterou může investor při obchodování s futures přijít, není vzhledem k využití pákového efektu omezená, a proto může být od investora požadováno provedení dalších plateb významně překračujících požadavky na počáteční marži.

Neomezené ztráty

V případě krátké pozice (dlouhé pozice *) v budoucí smlouvě, může být ztráta nekonečná. Jak se cena podkladového aktiva zvyšuje (snižuje), ztráta vaší krátké pozice (dlouhé pozice) se zvyšuje.

* V případě dlouhé pozice je tomu tak pouze tehdy, pokud se podkladové aktivum týká pouze jednoho účinku, jako například komodity.

Dodatečné výzvy k doplnění marže

Může dojít k úplné ztrátě všech vašich peněžních prostředků uložených u společnosti LYNX. Váš závazek v souvislosti s obchodováním s kontrakty na futures není omezen na požadovanou výši marže. Pokud dojde k pohybu na trhu proti vaší pozici nebo pokud se marže zvýší, můžete být vyzváni k uložení dalších podstatných peněžních prostředků v krátké době za účelem udržování vaší pozice, případně při vypořádání. Pokud požadavek společnosti LYNX na další peněžní prostředky nesplníte v předepsaném termínu, může společnost LYNX vaši pozici uzavřít a ponesete odpovědnost za jakoukoli ztrátu, která tím může vzniknout.

Riziko likvidity

Riziko likvidity je při obchodování důležitým faktorem. Úroveň likvidity v kontraktu může mít dopad na rozhodnutí, zda obchodovat. I pokud obchodník dospěje k pevnému názoru, že bude obchodovat, nemusí být schopen strategii uskutečnit v důsledku nedostatečné likvidity. Na trhu nemusí být dostatečný zájem druhé strany zahájit obchod za tu pravou cenu. I pokud se obchod uskuteční, stále hrozí riziko, že u nelikvidních kontraktů může být obtížné nebo nákladné z pozic odejít. Likvidita futures se liší podle podkladového produktu a dne splatnosti.

Měnové riziko

Pokud obchodujete s kontraktem denominovaným v jiné měně než českých korunách, budete čelit měnovému riziku. Pokud měna kontraktů, do kterých investujete, ve srovnání s českou korunou klesne, bude to mít na vaši investici do kontraktu negativní dopad.

Riziko mezery

Protože s futures lze obchodovat pouze během obchodních hodin stanovených burzami, měl by investor mít stále na paměti, že hrozí riziko mezery. Mezerou se rozumí: rozdíl mezi závěrečnou cenou určitého kontraktu v předchozím obchodním dni na straně jedné a zahajovací cenou určitého kontraktu v obchodním dni po závěrečné ceně na straně druhé. Pokud dojde k velké mezeře, může to mít z důvodu působení pákového efektu za následek významnou ztrátu pozice na futures. Mějte na paměti, že ačkoliv společnost LYNX nabízí typy příkazů k zamezení ztrátě, jako jsou příkazy typu STOP a TRAIL, pozici na futures nelze chránit mimo běžné obchodní hodiny.

Zvýšení maržových požadavků

V zájmu ochrany sebe a svých zákazníků může Interactive Brokers kdykoli zvýšit požadavky na marži pro zákazníky na stávajících i nových futures pozicích. Toto

V zájmu ochrany sebe a svých zákazníků může Interactive Brokers kdykoli zvýšit požadavky na marži pro zákazníky na stávajících i nových futures pozicích. Toto rozhodnutí může být způsobeno prudkým nárůstem volatility podkladového aktiva, když tržní kapitalizace podkladového aktiva klesne pod určitou prahovou hodnotu nebo z nějakého jiného důvodu. Upozorňujeme, že po úpravě marží již účet nemusí splňovat požadavky na marže. Pokud se jedná o tento problém, makléř přistoupí k likvidaci pozic za účelem odstranění této nedostatečnosti.

Likvidační riziko

Pokud celkový kolaterál ve vašem portfoliu klesne pod požadavek na marži, Interactive Brokers má právo uzavřít určité pozice bez předchozího upozornění, a to bez ohledu na to, zda jsou tyto pozice ziskové nebo ztrátové. Pokud po likvidaci na vašem účtu stále existuje deficit marže a máte další pozice jako kolaterál, Interactive Brokers uzavře další pozice, aby odstranil deficit marže. Mějte, prosím, na paměti, že likvidace vždy probíhá za v daný moment převládající nejlepší nabídku nebo nabídkovou cenu a že na konečnou transakční cenu nemáte žádný vliv. Likvidace může být provedena se ztrátou a může být provedena v pro vás nepříznivém čase.

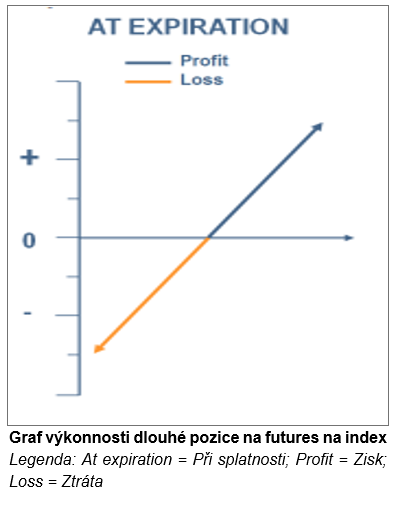

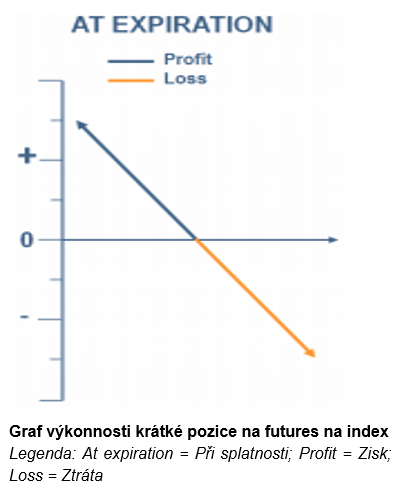

V níže uvedených grafech je zobrazeno, jakou by vaše investice mohla mít výkonnost. V grafech je uvedena řada možných výsledků a nejedná se o přesnou indikaci očekávaného zisku a ztráty. Ta se budou lišit v závislosti na tom, jak se bude vyvíjet cena podkladového produktu. Pro každou hodnotu podkladového produktu je v grafech zobrazeno, jaký by byl zisk nebo ztráta z produktu. Na vodorovné ose jsou uvedeny různé možné ceny hodnoty podkladového produktu v den splatnosti a na svislé ose zisk nebo ztráta. V zájmu srozumitelnosti jsou v daných scénářích vynechány poplatky za transakce.

Nákup kontraktu na futures

Jak je uvedeno s použitím příkladu provedení dlouhé pozice na kontrakt na index DAX30 (DAX) na prosinec, pozici lze otevřít provedením nákupního příkazu. Bodem rovnováhy u kontraktu je, když je smluvní cena rovna zahajovací ceně. V grafu je však zobrazeno, že když je cena indexu nižší než zahajovací cena, kupující má nerealizovanou ztrátu. Největší částka, o jakou může kupující přijít, je významná a je omezená nulovou tržní cenou, pokud podkladové aktivum není jedno účinkové (např. komodity). V tomto případě je ztráta neomezená, protože tržní cena může být záporná. Potenciální zisk je na rostoucím trhu neomezený. Za účelem výpočtu zisku nebo ztráty bude nutné určit rozdíl v indexových bodech (mezi smluvní cenou a závěrečnou cenou) a vynásobit jej násobitelem kontraktu na futures.

Prodej kontraktu na futures

Pokud jde o krátkou pozici na prodej, například kontraktu na index E-Mini S&P 500 (ES) na září, je možné pozici otevřít provedením prodejního příkazu. Bodem rovnováhy pro kontrakt je, když je smluvní cena rovna zahajovací ceně. Dále je v grafu zobrazeno, že zatímco cena indexu je vyšší než smluvní cena, prodávající má nerealizovanou ztrátu. Nejvyšší částka, o kterou může prodávající přijít, je na rostoucím trhu neomezená, prodávající může přijít o celou svoji investici a může být od něj požadováno provedení dalších plateb významně převyšujících platbu počáteční marže. Potenciální zisk je významný a je omezen nulovou tržní cenou, pokud podkladové aktivum není jedno účinkové (např. komodity). V tomto případě je zisk neomezený, protože tržní cena může být záporná. Za účelem určení zisku nebo ztráty je nutné vypočítat rozdíl v indexových bodech (mezi smluvní cenou a závěrečnou cenou) a vynásobit jej násobitelem kontraktu na futures.

Existuje řada různých důvodů, proč investoři obchodují s kontrakty na futures. O některých z nich je pojednáno níže.

Řízení rizik

Kontrakty na futures mohou být velmi výhodné při omezování vystavení rizikům, která investorovi vznikají při obchodu.

Investoři, kteří spravují optimistické portfolio, zamýšlejí dosáhnout zisků na rostoucích trzích. Za účelem ochrany portfolia může investor chtít otevřít krátkou pozici na futures. Zatímco existující dlouhé pozice portfolia jsou vystaveny klesajícím tržním cenám, toto riziko lze snížit souběžným držením krátké pozice na futures na index.

Při udržování pesimistických pozic investoři doufají, že dosáhnou zisků na klesajících trzích. Za účelem ochrany portfolia může investor považovat za zajímavé otevření dlouhé pozice na futures. Zatímco existující krátké pozice portfolia jsou vystaveny riziku rostoucích tržních cen, toto riziko lze snížit souběžným držením dlouhé pozice na futures na index.

Zatímco většina spekulativních transakcí s futures zahrnuje jednoduchý nákup kontraktů na futures s cílem dosáhnout zisku z očekávaného růstu ceny, nebo stejně jednoduchý prodej s cílem dosáhnout zisku z očekávaného poklesu ceny, existují mnohé další možné strategie. Jedním příkladem jsou spready. Spread zahrnuje nákup jednoho kontraktu na futures v jednom měsíci a prodej dalšího kontraktu na futures v jiném měsíci. Účelem je dosáhnout zisku z předpokládané změny vztahu mezi nákupní cenou jednoho a prodejní cenou druhého. Jako poznámka na okraj, vedle kalendářních spreadů můžete také zvážit výhodnost komoditních spreadů.

Vydělávání na pohybech cen podkladových produktů bez nutnosti nákupu podkladového produktu

Obchodováním s futures můžete dosáhnout zisku z pohybu podkladových akcií, ať už nahoru, nebo dolů, bez nutnosti obchodovat se samotnými podkladovými akciemi. Některé příklady jsou nastíněny níže.

Při očekávání růstu ceny konkrétní komodity za dané období lze usilovat o dosažení zisku nákupem kontraktů na futures. Pokud je prognóza směru a načasování změny ceny správná, lze kontrakt na futures později prodat za vyšší cenu a tím dosáhnout zisku. Pokud cena spíše klesne, než vzroste, bude výsledkem obchodu ztráta. Z důvodu pákového efektu mohou být ztráty i zisky větší než vložená počáteční marže.

Futures na index umožní obchodovat se všemi akciemi v indexu uskutečněním jen jediného obchodu

Použitím kontraktů na futures na index můžete obchodovat s ohledem na celkový směr trhu nebo zajistit portfolio jen jediným obchodem. Pokud jste optimističtí ohledně trhu, ale nevíte, kterou akcii koupit nebo který sektor trhu poroste, můžete koupit kontrakt na celý index. To znamená, že nemusíte vybrat konkrétní akcii, do které budete investovat, můžete si jen utvořit názor na směr širokého akciového trhu. Pokud úroveň indexu vzroste, vzroste i hodnota futures na index, právě tak jako pro futures na jednotlivé akcie.

Před investováním do finančního nástroje byste měli pečlivě posoudit, zda je daný nástroj vhodný pro vaše znalosti a zkušenosti, investiční cíle a investiční horizont. Při zvažování obchodování s futures můžete k rozhodnutí, zda futures dobře odpovídají vašemu profilu, použít následující body.

Komplexnost

Vezmeme-li v úvahu charakteristické znaky futures, jsou tyto nástroje považovány za komplexní produkty. Sjednáním pozice na futures vlastně sjednáváte dodávku nebo nákup podkladového produktu proti smluvní ceně ve stanovený den splatnosti. Z hlediska těchto dohod byste měli pečlivě posoudit rizika a závazky, které jsou s obchodováním s futures spojeny. O tomto aspektu obchodování s futures je důkladně pojednáno v této brožuře.

Totéž platí pro standardizované aspekty kontraktu na futures. Jedním z těchto aspektů je mechanismus multiplikátoru kontraktu. Pohyby cen kontraktů na futures závisejí na podkladových cenných papírech. Vzhledem k násobiteli kontraktu bude mít pohyb ceny podkladového produktu za následek zvýšenou změnu ceny kontraktu na futures. Proto byste měli mít na paměti, že potenciální zisky nebo ztráty se mohou významně změnit. Pamatujte: Při otevírání dlouhé pozice na futures vám vzniknou ztráty, kdykoliv bude pozice uzavřena za cenu nižší než smluvní cena. V případě krátké pozice na prodej futures vzniknou ztráty, když se pozice uzavře proti vyšší ceně než smluvní cena.

Stručně řečeno, obchodování s futures s sebou nese velká rizika a odpovědnosti. Aby investor obchodoval zodpovědně, musí rozumět mechanice kontraktů na futures a rizikům, která jsou s tím spojena.

Typ investora

Vzhledem ke své povaze jsou futures nejvhodnější pro středně pokročilé a zkušené investory. S futures mohou obchodovat retailoví i profesionální investoři.

Znalosti a zkušenosti

Před obchodováním s futures je důležité vzít v úvahu standardy znalostí a standardy zkušeností. Společnost LYNX požaduje, aby investor doložil historii obchodování s futures v délce nejméně dvou let a měl dostatečné znalosti o mechanismu obchodování s futures a rizicích s tím spojených.

Finanční situace a informovanost o rizicích

Obchodování s futures s sebou nese vysoká rizika. Malá změna ceny podkladového aktiva může mít vysoký dopad na stanovení ceny kontraktu. Potenciální zisky a ztráty jsou zvyšovány působením pákového efektu.

Investoři by měli být informováni a měli by vzít na vědomí skutečnost, že v důsledku obchodování s futures by mohli přijít až o 100 % částky počáteční investice (nebo dokonce o ještě větší částku). Od investorů může být požadováno provedení dalších plateb peněžních prostředků na účet, významně převyšujících požadavek na počáteční marži.

Investiční cíl

Obchodování s futures může sloužit určitým investičním cílům jako zajištění a směrované investice využívající pákový efekt.

Zajištění

Zajištění je technika, která se používá k snížení vystavení různým rizikům. Zajištění proti investičnímu riziku znamená strategické využívání nástrojů na trhu ke kompenzaci rizika nepříznivých pohybů ceny.

Investoři mohou obchodovat s futures s cílem využít kontrakty k zajištění proti existujícím investičním portfoliím jiných finančních nástrojů, například akcií. Tato technika v podstatě zahrnuje nákup nebo prodej kontraktu na futures. Investor, který chce řídit rizika pesimistického portfolia, může sjednat dlouhou pozici na futures. Navíc lze rizika držení dlouhé pozice snížit krátkou pozicí na prodej kontraktu na futures.

Směrové investice využívající pákový efekt

Směrovou investici využívající pákový efekt lze provést tehdy, když chce investor obchodovat v určitém směru za pomoci kontraktu na futures. Investování využívající pákový efekt je technika, kterou se usiluje o vyšší zisky z investic za pomoci mechanismu multiplikátoru.

Při očekávání růstu ceny konkrétního podkladového produktu za dané období lze usilovat o dosažení zisku nákupem kontraktů na futures. Pokud je prognóza směru a načasování změny ceny správná, lze kontrakt na futures později prodat za vyšší cenu a tím dosáhnout zisku. Pokud cena spíše klesne, než vzroste, bude výsledkem obchodu ztráta. Vzhledem k pákovému efektu mohou být ztráty i zisky větší než vložená počáteční marže.

Investiční horizont

Pro obchodování s futures není žádný specifický investiční horizont. Obchodování s futures může být vhodné pro krátké období (kratší než tři roky), střední období (tři až deset let) a dlouhé období (delší než deset let), i když je méně běžné nalézt kótované futures s dnem splatnosti za více než 1 rok. Kromě toho likvidita u futures s dnem splatnosti za více než 1 rok není běžná a jsou pravděpodobně méně likvidní. Futures, s kterými se nejvíce obchoduje, jsou na téměř všechny třídy aktiv s krátkým obdobím do dne splatnosti.

Vzbudila tato brožura váš zájem o obchodování s futures? V níže uvedené tabulce jsou poskytnuty praktické informace o kontraktech na futures, s nimiž se často obchoduje.

| Future | Symbol | Burza | Páka | Měna | Aktivum |

|---|---|---|---|---|---|

| AEX | EOE | FTA | 200 | € | Akciový index |

| CAC40 | CAC40 | MONEP | 10 | € | Akciový index |

| DAX 30 | DAX | DTB | 25 | € | Akciový index |

| Euro Stoxx50 | ESTX50 | DTB | 10 | € | Akciový index |

| FTSE 100 | Z | ICEEU | 1000 | £ | Akciový index |

| E-mini S&P 500 | ES | GLOBEX | 50 | $ | Akciový index |

| E-mini NASDAQ 100 | NQ | GLOBEX | 20 | $ | Akciový index |

| Mini Sized Dow Jones Industrial | YM | ECBOT | 5 | $ | Akciový index |

| Light Sweet Crude Oil | CL | NYMEX | 1000 | $ | Komodity |

| Gold | GC | NYMEX | 100 | $ | Komodity |

| Silver | SI | NYMEX | 5000 | $ | Komodity |

| Soybean | ZS | ECBOT | 5000 | $ | Komodity |

| Corn | ZC | ECBOT | 5000 | $ | Komodity |

| Sugar | SB | NYBOT | 112000 | $ | Komodity |

V této brožuře jsou popsány hlavní charakteristiky futures. Na futures je nahlíženo jako na komplexní investiční produkty a lze je shrnou následovně:

- Futures je smlouva o nákupu nebo prodeji konkrétního množství podkladového aktiva v určitý den v budoucnosti za určitou cenu.

- Futures je proto vždy podloženo podkladovým aktivem.

- Každé futures má den splatnosti.

- Futures mají tzv. násobitele.

- Investování do futures znamená investování s využitím pákového efektu.

- Futures mají standardizované smluvní specifikace.

Tak jako u každého finančního nástroje jsou i u futures známy důvody pro a proti. Nejdůležitější jsou popsány v následující tabulce:

-

Směrované investování a potenciálně vyšší zisky s využitím pákového efektu

-

Možnost zajištění

- Futures jsou dostupné pro různé hodnoty podkladového produktu

-

V důsledku pákového efektu mohou rychle vzrůst ztráty

-

Ztráty mohou být až 100 % počáteční investice nebo ještě vyšší

- Vhodné pouze pro zkušené a aktivní investory

Poplatek za převedení

Pokud se rozhodnete držet pozici přes noc, zprostředkovatel uplatní poplatek za převedení nebo poplatek za kontrakt přes noc. Aktuální sazby poplatků lze zjistit na webu společnosti LYNX.

Hotovostní vypořádání

Při splatnosti bude kontrakt na futures vypořádán hotově. To znamená, že pozice bude uzavřena a rozdíl mezi vypořádací cenou a smluvní cenou bude připsán buď ve prospěch (v případě zisku), nebo na vrub (v případě ztráty) zůstatku hotovosti.

Zúčtovací místo

Zúčtovací místo jedná jako prostředník mezi kupujícím a prodávajícím a usiluje o zajištění hladkého procesu od vzniku obchodu do jeho vypořádání.

Doba uzavírání

Doba uzavírání znamená, že investor nemůže obchodovat a držet pozici na futures. Je to zvláště důležité, pokud jde o kontrakty na futures, u kterých se provádí fyzická dodávka. Protože společnost LYNX nemůže umožnit fyzickou dodávku podkladového produktu, obchodní systém začne uzavírat otevřenou pozici, jakmile se zahájí doba uzavírání. Tato likvidace se uskuteční mezi začátkem doby uzavírání a doby přerušení.

Smluvní cena

Jedná se o cenu kontraktu na futures dohodnutou kupujícím a prodávajícím.

Velikost kontraktu

Označuje se také jako násobitel kontraktu, který z kontraktu na futures činí produkt využívající pákový efekt. Jeden kontrakt na futures s sebou nese množství podkladového produktu. Například futures na Brent Oil (BZ) jsou ztělesněny 1,000 barelů Brentova oleje. Z tohoto důvodu se použije násobitel 1,000. Velikost kontraktu je standardizovaným aspektem kontraktu na futures.

Den splatnosti

Den, kdy skončí platnost kontraktu na futures, je známý jako jeho den splatnosti. Dny splatnosti jsou pro každý kontrakt na futures standardizovány burzou.

Počáteční marže

Počáteční marže je peněžní částka, která je potřebná k otevření nákupní nebo prodejní pozice na kontrakt na futures.

Marže na udržování

Marže na udržování představuje částku vlastního kapitálu, kterou musí investor udržovat na účtu pro marži po prvním nákupu.

Marže na obchody přes noc

Marže na obchody přes noc je požadavek, který musíte splnit, abyste zaujali pozici na futures přes noc do následujícího obchodního dne.

Fyzické vypořádání

Vztahuje se na kontrakt na futures vyžadující doručení skutečného podkladového aktiva ve stanovený den dodávky spíše než obchodování s pozicí na čistou hotovost nebo kompenzaci kontraktů.

Vypořádací cena

Cena futures při uzavření obchodování za daný kontrakt na futures, jak je stanovena burzou.

Spotová cena

Spotová cena komodity je cena, při které by s komoditou mohlo být kdykoli obchodováno na tržním místě.

Podkladové aktivum

Podkladová aktiva jsou finanční aktiva, kterými je podložena cena derivátu.

Key Information Document (KID): Futures CME Group na Energetické Produkty s Peněžním Vypořádáním (19. 5. 2023); www.cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-energy-futures-cash-settled.pdf

Key Information Document (KID): Futures CME Group na Akciové Indexy (19. 5. 2023); www.cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-equity-index-futures.pdf

Key Information Document (KID): Futures CME Group na Kovy – fyzicky dodávané (19. 5. 2023); cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-metals-futures-physical.pdf