Obchodování s dluhopisy

Ačkoliv se trhu cenných papírů dostává mezi retailovými investory zdaleka největší pozornosti, trh dluhopisů je z hlediska hodnoty i objemu ve skutečnosti mnohem větší. Na dluhopisy, známé rovněž jako cenné papíry generující pevný příjem, se často nahlíží jako na relativně bezpečné investice, což však rozhodně neznamená, že investování do tohoto typu nástroje je bez rizik. V této příručce je vysvětlena koncepce dluhopisů, jak fungují a k čemu je lze použít.

Dluhopisy lze jednoduše popsat jako půjčky, které jsou poskytovány vládám nebo společnostem. Jakožto investor do dluhopisu půjčujete peníze vládě nebo společnosti a na oplátku obdržíte dluhový cenný papír. Na rozdíl od akcií z vás dluhopis nedělá spoluvlastníka emitující instituce. Dluhový cenný papír však dává vlastníkovi nárok na náhradu. Odměna za půjčení peněz, nazývaná také jako kupónový úrok, je obvykle vyplácena periodicky (např. ročně). Dluhopis má také vždy jasné datum konce platnosti. K tomuto datu obdržíte zpět zapůjčené peníze (tj. jistinu), s výjimkou výjimečných případů, například konkurzu.

Emitenti dluhopisů

Dvěma nejběžnějšími typy emitentů dluhopisů jsou obvykle korporace a vlády.

Korporátní dluhopisy

Korporátní dluhopisy jsou nejběžnějším typem dluhopisů. Investoři, kteří korporátní dluhopisy kupují, půjčují peníze společnosti emitující dluhopis za právní závazek společnosti vyplácet periodicky z jistiny kupónový úrok. Ve většině případů investoři obdrží jistinu, jakmile uplyne doba splatnosti dluhopisu. Existuje mnoho různých důvodů, proč společnosti emitují dluhopisy, například financování projektů, fúzí, pracovního kapitálu, výplata dividend akcionářům atd.

Státní dluhopisy

Státní dluhopisy se od korporátních dluhopisů vůbec nebo téměř neliší, vyjma skutečnosti, že investor nepůjčuje peníze společnosti, ale vládě. Stejně jako u korporátních dluhopisů proto vlastník státních dluhopisů obdrží na oplátku kupónový úrok a k datu splatnosti dostane zpět původní investici. Vlády používají dluhopisy k získání finančních prostředků, které lze použít na různé druhy projektů, například na infrastrukturu.

Charakteristiky dluhopisů

Existuje široký výběr dluhopisů, jen málo věcí však mají společných. Dluhopisy mají následující charakteristiky:

- Emitent

- Jistina

- Kupón

- Datum splatnosti

- Rating

- Periodicita kupónové platby

- Výnos

Emitent

Emitent je subjekt, který získává peníze emitováním dluhopisů. Nejběžnějšími emitenty jsou korporace a stát.

Jistina

Jistina je částka půjčky. Tato částka je vypůjčena a při splatnosti vrácena.

Kupón

Jak je uvedeno výše, emitent vyplácí kupónovou platbu. Jedná se o výplatu úroků, které jsou určeny kupónovou sazbou.

Datum splatnosti

Datum splatnosti dluhopisu je den, kdy uplyne doba splatnosti dluhopisu. Při splatnosti dluhopisu investor zpravidla obdrží celou jistinu dluhopisu.

Rating

Existuje několik ratingových agentur udělujících úvěrový rating, které provádí hodnocení dluhopisů. Každý dluhopis je hodnocen ratingovou agenturou udělující úvěrový rating. Pokud má dluhopis vysoký rating, kupónová platba je obvykle nižší.

Periodicita kupónové platby

Kupónová platba je obvykle vyplácena periodicky. Většina kupónových plateb je vyplácena ročně nebo pololetně, některé však mohou být vypláceny čtvrtletně nebo dokonce měsíčně.

Výnos

Jde o výnos z kapitálu investovaného do dluhopisu a je vyjádřen v procentech na základě investované částky nebo aktuální tržní hodnoty. Zahrnuje vydělané úroky z dluhopisu.

V případě, že doba zbývající do splatnosti je stejná, výnos 1 % má obecně za následek nižší cenu dluhopisu než výnos 3 %

K dispozici je mnoho různých typů dluhopisů. V kontextu relevance budou popsány pouze jejich nejběžnější typy.

Dluhopis s fixním výnosem

Dluhopis s fixním výnosem (plain vanilla bond) nemá žádné nezvyklé charakteristiky a jedná se o nejstandardnější dluhopis s fixní kupónovou platbou a stanovenou splatností. Ve většině případů je tento typ dluhopisu emitován a splacen s jistinou. Tento dluhopis se nazývá také straight bond (čistá obligace) nebo tzv. bullet bond.

Dluhopis s variabilní kupónovou sazbou

Dluhopis s variabilní kupónovou sazbou (floating rate bond) je dluhopis bez pevných kupónových plateb a obvykle je vázaný na referenční sazbu. Příkladem referenční sazby je sazba federálních fondů nebo LIBOR. Pokud referenční sazba roste, roste také úroková sazba kupónu. Na druhé straně, klesající referenční sazba má za následek nižší úrokovou sazbu kupónu.

Dluhopis s nulovým kupónem

Na rozdíl od většiny dluhopisů není v případě dluhopisu s nulovým kupónem (zero-coupon bond) investorovi vyplácen žádný kupónový úrok. Tento typ dluhopisu je emitován za cenu nižší než jistina. Při splatnosti investor obdrží vyšší částku a rozdíl se nazývá výnos pro investora.

Věčný dluhopis

Slovo „věčný“ je synonymem slova „nekonečný“. Věčné dluhopisy (perpetual bond) jsou dluhopisy bez splatnosti a existují, dokud existuje emitent dluhopisu. Stejně jako u běžných dluhopisů je v případě věčných dluhopisů vyplácena kupónová sazba z jistiny.

Konvertibilní dluhopis

Konvertibilní dluhopisy (convertible bond) jsou dluhopisy se zvláštní charakteristikou, a to že jistina není splacena v hotovosti, ale při splatnosti bude vyměněna za akcie. Tento druh dluhopisů je většinou emitován (registrovanými) korporacemi. Úroková sazba kupónu je obvykle nižší, protože skutečnou odměnou je skutečnost, že investor obdrží akcie za předem stanovenou cenu.

Podřízený dluhopis

Jakožto kupující podřízeného dluhopisu (subordinated bond) budete v případě konkurzu emitenta dluhopisu poslední v řadě. Nejprve budou splaceny všechny normální dluhopisy investorům a jiné dluhy. Rizika těchto dluhopisů jsou vyšší, a proto jsou vyšší i úrokové sazby kupónů.

Indexový dluhopis

Indexovým dluhopisem (index-linked bond) se nazývá dluhopis s násobícím koeficientem vázaným na roční míru inflace vázanou na kupón. Například v případě vysoké inflace bude případná ztráta výnosu z tohoto typu dluhopisu méně významná. Zajištění ztráty výnosu však stojí peníze, což znamená, že tento typ produktu bude obvykle generovat nižší výnos než dluhopisy s fixní kupónovou sazbou.

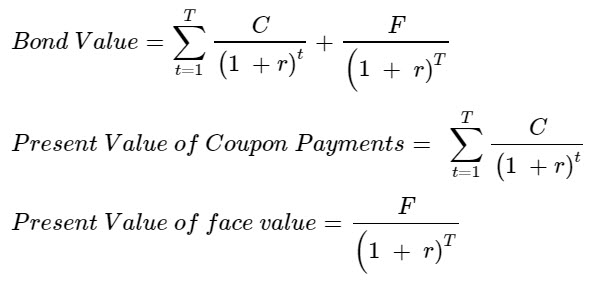

Oceněním dluhopisu je míněn výpočet za účelem stanovení tzv. teoretické reálné hodnoty konkrétního dluhopisu. Ten zahrnuje výpočet současné hodnoty budoucích úrokových plateb z dluhopisu a hodnoty dluhopisu při splatnosti (známé také jako nominální hodnota (face value nebo par value)). Když jsou nominální hodnota a úrokové platby fixní, použijí investoři pro výpočet míry výnosnosti potřebné k tomu, aby se investice do dluhopisu vyplatila, techniku oceňování dluhopisu.

Teoretická reálná hodnota

Pro výpočet teoretické reálné hodnoty dluhopisu je důležité vědět, že současnou hodnotu budoucích kupónových plateb je nutné diskontovat příslušnou diskontní sazbou. Jako diskontní sazba se použije výnos do splatnosti. Jedná se o míru výnosnosti, kterou investor obdrží při opětovné investici každé kupónové platby z konkrétního dluhopisu při pevné kupónové sazbě (dokud nebude dluhopis splatný). Diskontní sazba zohledňuje cenu dluhopisu, nominální hodnotu, kupónovou sazbu a dobu do splatnosti.

Ocenění kupónového dluhopisu

Současná hodnota očekávaných kupónových plateb se přičte k současné hodnotě nominální hodnoty dluhopisu, viz následující vzorec:

| C | Kupónové platby |

| r | Diskontní sazba / výnos do splatnosti |

| F | Nominální hodnota dluhopisu |

| t | Počet období |

| T | Doba do splatnosti |

Příklad:

Řekněme, že korporátní dluhopis má roční úrokovou sazbu 6 %, s pololetními úrokovými platbami po dobu 2 let. Po této době bude dluhopis splatný a investorovi musí být splacena jistina. V tomto příkladu činí výnos do splatnosti 3 %. Nominální hodnota dluhopisu je 2.000 €. Výpočet je následující:

| Roční kupónová sazba | 4 % |

| Půlroční kupónová sazba | 2 % |

| C | 2 % x 1.000 € = 20 € za období |

| t | 2 roky x 2 = 4 období pro pololetní kupónové platby |

| T | 4 období |

| Současná hodnota pololetních plateb | 20 / (1.03)1 + 20 / (1.03)2 + 20 / (1.03)3 + 20 / (1.03)4 = 19,42 + 18,85 + 18,30 + 17,77 = 74,34 |

| Současná hodnota nominální hodnoty | 1000 / (1.03)4 = 888,49 |

| Hodnota dluhopisu | 74,34 € + 888,49 € = 962,83 € |

Ocenění dluhopisu s nulovým kupónem

Jak již bylo uvedeno, v případě dluhopisu s nulovým kupónem nejsou po dobu trvání platnosti dluhopisu vypláceny žádné kupónové platby. Výhodou pro investora do dluhopisu s nulovým kupónem je, že dluhopis lze při jeho emitování koupit se slevou. Rozdíl mezi kupní cenou a současnou hodnotou nominální hodnoty jsou úroky, které investor na dluhopisu vydělá.

Příklad:

Protože v případě dluhopisu s nulovým kupónem nejsou vypláceny žádné kupóny, výpočet je relativně jednoduchý: 1.000 € / (1.03)4 = 888,49 €.

Většina dluhopisů je hodnocena alespoň jednou nezávislou ratingovou agenturou. Rating dluhopisu je stupeň vyjádřený písmeny, který je přidělen dluhopisům a představuje úvěrovou spolehlivost nástroje. Ta se posuzuje na základě rozsáhlé finanční analýzy emitenta dluhopisu. Rating dluhopisu tak více vypovídá o pravděpodobnosti, zda emitent splní závazky vyplývající z dluhopisu, a poskytuje indikaci potenciálních rizik. Jinými slovy, rating poskytuje představu o finanční síle emitenta dluhopisu a jeho schopnosti splatit v plné výši a včas jistinu dluhopisu a úroky. Finanční sílu stanoví analytici na základě různých kritérií ratingové agentury. Protože přístup se u každé agentury poněkud liší, je možné, že stejnému dluhopisu mohou být přiděleny různé ratingy.

Ratingové agentury

Tři přední ratingové agentury jsou Standard & Poor’s, Fitch Ratings Inc. a Moody’s Investor Service. Ratingy pro dlouhodobé dluhopisy používané agenturami Standard and Poor’s a Fitch Ratings Inc. jsou AAA, AA+, AA, AA-, A+, A-. Agentura Moody’s Investor Services používá následující ratingy: Aaa, Aa1, Aa2, Aa3, A1, A2, A3. Stejné stupně jsou platné i pro ratingy B a C.

Dluhopisy investičního stupně

Protože ratingy dluhopisů poskytují retailovým a profesionálním investorům informace o kvalitě a stabilitě konkrétního dluhopisu, mají tyto ratingy logicky vliv také na stanovení cen dluhopisů, na úrokové sazby a na vůli investorů investovat do dluhopisu. Dluhopisy s vyššími ratingy jsou považovány za relativně bezpečné a stabilní investice. Po většinu času emitenti dluhopisů, jako jsou vlády s vynikajícími vyhlídkami do budoucna nebo velké registrované korporace, dostávají vysoké ratingy. Tyto dluhopisy jsou známé také jako dluhopisy investičního stupně, které mají ratingy od AAA do BBB- (Standard & Poor’s a Fitch Ratings Inc.) nebo ratingy od Aaa do Baa3 (Moody’s Investor Service).

Dluhopisy neinvestičního stupně

Za dluhopisy neinvestičního stupně, známé také jako podřadné dluhopisy (junk bond), jsou považovány vysoce spekulativní dluhopisy. Tyto podřadné dluhopisy s sebou nesou vyšší riziko, protože někteří emitenti těchto dluhopisů mají problémy s likviditou a pravděpodobně nemusí splnit své závazky, přičemž existuje možnost, že investoři do těchto dluhopisů přijdou o své investice. Na druhé straně, výnos je významně vyšší než u dluhopisů investičního stupně, což láká investory s profilem spekulativnějšího investora. Podřadné dluhopisy mají obvykle rating od BB+ do D (Standard and Poor’s a Fitch Ratings Inc.) nebo v případě agentury Moody’s Investor Services od Ba1 do C.

Přehled ratingů dluhopisů agentur Standard & Poor’s a Fitch Ratings Inc.

| Stupeň | Rating | Popis | ||

| S&P | Moody´s | Fitch | ||

| Investiční stupeň | AAA | Aaa | AAA | Nejnižší možné riziko selhání, nejlepší kvalita |

| AA+ | Aa1 | AA+ | Nízká pravděpodobnost selhání, vysoká kvalita | |

| AA | Aa2 | AA | ||

| AA- | Aa3 | AA- | ||

| A+ | A1 | A+ | Nadprůměrná kvalita je považována za silnou pro platbu finančních závazků. Tato kapacita může být zranitelnější vůči nepříznivým obchodním nebo ekonomickým podmínkám, než je tomu v případě vyšších hodnocení. | |

| A | A2 | A | ||

| A- | A3 | A- | ||

| BBB+ | Baa1 | BBB+ | Průměrná kvalita, nepříznivé změny v obchodních a ekonomických podmínkách nejsou dostatečně zabezpečeny | |

| BBB | Baa2 | BBB | ||

| BBB- | Baa3 | BBB- | ||

| Neinvestiční stupeň | BB+ | Ba1 | BB+ | Žádná záruka na splátky úroků a jistiny, spekulativní |

| BB | Ba2 | BB | ||

| BB- | Ba3 | BB- | ||

| B+ | B1 | B+ | Pouze nízká pravděpodobnost splácení dlouhodobých úroků, velmi spekulativní | |

| B | B2 | B | ||

| B- | B3 | B- | ||

| CCC+ | Caa1 | CCC+ | Nejnižší kvalita, nejnižší ochrana investora, velmi pravděpodobné výchozí platby | |

| CCC | Caa2 | CCC | ||

| CCC- | Caa3 | CCC- | ||

| CC | Ca | |||

| C | C | |||

| D | D | DDD | Nedodržení závazku | |

| DD | ||||

| D | ||||

Riziko likvidity

Riziko, že investor do dluhopisu nebude moci najít kupujícího, když jej bude chtít prodat, se nazývá riziko likvidity. K tomu může dojít, když je objem obchodování relativně nízký.

Cenové riziko

Skutečnost, že ceny dluhopisů se mohou měnit, je pro investora potenciálním rizikem. Je tomu tak zejména v případě, kdy investoři plánují koupit dluhopis a prodat jej před jeho splatností. Při splatnosti dluhopisu bude částka jistiny nakonec vrácena investorovi.

Faktory s největším vlivem na cenu jsou výnos dluhopisu, převládající úrokové sazby a úvěruschopnost. Na cenu dluhopisu má vliv také nabídka a poptávka. Vyšší poptávka nebo nižší nabídka má za stejných podmínek obecně za následek vyšší cenu. Naopak nižší poptávka nebo vyšší nabídka zajistí pokles ceny.

Měnové riziko

V případě nákupu dluhopisu v jiné měně je investor vystaven měnovému riziku. Když je dluhopis zaregistrován v dolarech, existuje možnost poklesu dolaru s následkem nižších plateb kupónového úroku v eurech. Z tohoto důvodu by měnové riziko mohlo mít negativní dopad na výnos pro investora do dluhopisu.

Úvěrové riziko nebo riziko nesplnění závazku

Jakožto investor do dluhopisu jste závislý na spolehlivosti emitenta. Nesplnění závazku ze strany emitenta je v případě, že korporace vejde v úpadek, pro investora nejhorším scénářem. V tomto případě by investoři mohli přijít jak o tok příjmů, tak o počáteční investici. Z tohoto důvodu je důležité kriticky sledovat úvěrové ratingy dluhopisu od ratingových agentur udělujících úvěrový rating.

Inflační riziko

Inflace má negativní dopad na cenu dluhopisu, protože s růstem inflace klesá kupní síla budoucích kupónových plateb. Z tohoto důvodu se jedná o relevantní riziko, které by investor měl vzít v úvahu. Když je investiční strategie spojená s pevným příjmem, dlouhodobá inflace je vlastně největším nepřítelem investora.

Riziko změny úrokové sazby

Prostředí úrokových sazeb má významný dopad na cenu dluhopisu (s pevným příjmem). Pohyby cen dluhopisů a úrokových sazeb jsou opačné. Pravidlo je: Když jedno roste, druhé klesá, a naopak.

Všeobecně řečeno, cena dluhopisu je citlivější, když je kupónová sazba relativně nízká a datum splatnosti vzdálené. U tohoto typu dluhopisů dochází k největšímu poklesu ceny, když úroková sazba roste.

Víme, že ceny dluhopisů obecně klesají, když úrokové sazby rostou, a rostou, když úrokové sazby klesají. Investoři proto často přemýšlí, co se stane s cenou jejich držby dluhopisů, pokud úrokové sazby rostou nebo klesají. Na to lze odpovědět měřením zvaným doba trvání.

Doba trvání měří cenovou citlivost dluhopisu na změny úrokových sazeb a umožňuje měřit, za kolik let investorovi bude splacena cena dluhopisu celkovými peněžními toky dluhopisu. Čím delší je doba trvání, tím větší je šance, že dluhopis bude vystaven úrokovému riziku. Je důležité si uvědomit, že doba trvání je vyjádřena v letech, ale není to totéž jako datum splatnosti dluhopisu. Místo toho trvání označuje, jak moc se změní cena držby dluhopisu, když úrokové sazby rostou nebo klesají. Obecně by 1% nárůst úrokových sazeb způsobil přibližně 1% pokles ceny dluhopisu za každý rok trvání a naopak.

Například pokud má desetiletý dluhopis trvání 8 let a úroková sazba se zvýší o 1 %, očekává se, že jeho cena poklesne přibližně o 8 %. Na druhou stranu, pokud by úroková sazba poklesla o 1 %, dalo by se očekávat, že cena dluhopisu vzroste o přibližně 8 %.

Existují dva důležité faktory, které mohou ovlivnit dobu trvání dluhopisu. Těmito faktory jsou „doba do splatnosti“ a „kupónová sazba“.

Doba do splatnosti

Obecné pravidlo je: Čím delší je doba splatnosti dluhopisu, tím delší je doba návratnosti (a úrokové riziko). Krátkodobý dluhopis má nižší úrokové riziko, protože jeho skutečné náklady se vrátí rychleji než v případě dlouhodobého dluhopisu.

Kupónová sazba

Kupónová sazba dluhopisu je logicky důležitým faktorem, který má vliv na dobu návratnosti. Dluhopis s vysokou kupónovou sazbou má kratší dobu návratnosti než dluhopis s nižší kupónovou sazbou. V případě dluhopisu s vyšším výnosem se nakonec původní náklady vrátí rychleji než u dluhopisu s nižší sazbou.

Upravená doba návratnosti

Jak již název naznačuje, upravená doba trvání se trochu liší od normální doby trvání (doba trvání Macaulay). Upravená doba trvání se vypočítá vydělením doby trvání Macaulay 1 plus výnos do splatnosti dělený počtem období kupónů za rok. Upravená durace určuje změny v duraci a ceně dluhopisu pro každou procentuální změnu ve výnosu do splatnosti. Upravená doba trvání tedy může poskytnout investorům do dluhopisů měřítko rizika tím, že se přiblíží, o kolik by mohla cena dluhopisu poklesnout při zvýšení úrokových sazeb.

Aby bylo možné určit, pro koho jsou dluhopisy vhodným finančním nástrojem, je důležité zjistit, zda tento nástroj odpovídá vašim znalostem, zkušenostem, investičnímu cíli a investičnímu horizontu. Pokud zvažujete investici do dluhopisů, potom jsou pro rozhodnutí, zda jsou dluhopisy v souladu s vaším investičním profilem, určující mimo jiné následující skutečnosti.

Komplexnost

Dluhopisy jsou považovány za nekomplexní produkty. Existuje široká škála typů dluhopisů, které mají různé charakteristiky jako ty nastíněné v této brožuře. Před investováním do dluhopisů se ujistěte, zda jste dostatečně informováni o charakteristikách produktu.

Typ investora

Vzhledem ke své povaze jsou dluhopisy nejvhodnější pro všechny typy investorů. S dluhopisy mohou obchodovat retailoví i profesionální investoři.

Znalosti a zkušenosti

Důležité je vzít v úvahu potřebné znalosti a zkušenosti, protože společnost LYNX vyžaduje, aby investor doložil historii obchodování s dluhopisy v délce nejméně jednoho roku a měl dostatečné znalosti o mechanismu obchodování s dluhopisy a rizicích s tím spojených.

Finanční situace a informovanost o rizicích

Investoři by měli být informovaní a vzít na vědomí skutečnost, že v důsledku investování do dluhopisů by mohli přijít až o 100 % částky počáteční investice. S ohledem na riziko je nutné rozlišovat mezi státními euro dluhopisy, státními dluhopisy Spojených států amerických, korporátními dluhopisy a dluhopisy s vysokým výnosem (podřadnými), protože důvěryhodnost emitenta poskytuje představu o jistotě, zda za dobu životního cyklu dluhopisu budou splaceny kupónové platby a jistina.

Nákup dluhopisů investičního stupně, jako jsou euro státní dluhopisy nebo státní dluhopisy Spojených států amerických nebo dobře hodnocené korporátní dluhopisy, je považován za hodnotově stabilní investici. V případě nákupu podřadných dluhopisů s vysokým výnosem je rizikový profil spekulativní, protože je spojen s vyšším rizikem.

Investiční cíl

Obchodování s dluhopisy může sloužit určitým investičním cílům, jako je zachování kapitálu, růst kapitálu a generování příjmů.

Zachování kapitálu

Korporátní a státní dluhopisy investičního stupně jsou vhodné pro investory s konzervativní investiční strategií a pro ty, kteří chtějí zachovat svůj kapitál. Investoři však vždy musí vzít v úvahu možné riziko nesplnění závazků.

Generování příjmů a růst kapitálu

Na rozdíl od kmenových akcií poskytují dluhopisy větší jistotu, pokud jde o jejich tok příjmů a návratnost kapitálu, protože příjem lze zajistit obdržením plateb kupónových úroků z dluhopisu, který držíte ve svém portfoliu. Platby kupónových úroků budou obdrženy jako rozdělení hotovosti. Představu o jistotě a riziku ohledně splacení jistiny poskytuje úvěrový rating dluhopisu.

Emitenti dluhopisů nabízejí široký rozsah kupónových sazeb a dat splatnosti. Z tohoto důvodu může investor najít dluhopis s kupónovými platbami, které jsou v souladu s jeho potřebami.

Investor může dluhopis také koupit a prodat jej před jeho splatností s cílem generovat růst kapitálu. Obecně to platí pro spekulativnější dluhopisy.

Investiční horizont

Pro investování do dluhopisů neexistuje žádný zvláštní investiční horizont. Investování do dluhopisů je vhodné pro krátké období (kratší než 3 roky), střední období (3 až 10 let) a dlouhé období (déle než 10 let).

V této brožuře bylo dosud pojednáno o hlavních charakteristikách obchodování s dluhopisy. Být majitelem dluhopisu s sebou nese řadu přínosů a rizik, což lze shrnout následovně:

- Majitel dluhopisu je jakákoli osoba, společnost nebo instituce, která vlastní alespoň jeden dluhopis emitenta dluhopisů. Dluhopis je dohoda o půjčce mezi emitentem a investorem. Emitent dluhopisu je povinen splatit jistinu do konkrétního data, které je zahrnuto v dohodě.

- Majitele dluhopisu nelze srovnávat s akcionářem, protože majitelé dluhopisů nejsou vlastníky, ale půjčovateli. Z tohoto důvodu majitel dluhopisu nemůže hlasovat a neobdrží žádné dividendy.

Samozřejmě, podobně jako každá možnost investice i dluhopisy poskytují také výhody a nevýhody. Ty zahrnují zejména následující:

-

Bezpečnost jistiny při nákupu dluhopisů investičního stupně

-

Obvykle periodická pevná kupónová platba

-

Většina dluhopisů má úvěrový rating

-

Dluhopisy investičního stupně jsou považovány za relativně bezpečnou investici

-

Rizika změny úrokové sazby, směnného kurzu a všeobecná tržní rizika, která mají vliv na cenu dluhopisu

-

Inflace vede k poklesu kupní síly

- Úvěrové riziko nebo riziko nesplnění závazku, protože majitel dluhopisu je závislý na spolehlivosti emitenta dluhopisu

Dluhopis

Dluhopis je nástroj generující pevný příjem, který představuje půjčku poskytnutou investorem emitentovi.

Rating dluhopisu

Rating dluhopisu je písmeny vyjádřený stupeň přidělený dluhopisům, který představuje úvěruschopnost nástroje hodnocenou na základě rozsáhlé finanční analýzy emitenta dluhopisů.

Konvertibilní dluhopis

Konvertibilní dluhopis je dluhový cenný papír generující pevný příjem, jehož výnosem jsou úrokové platby, lze jej však vyměnit za předem stanovený počet obyčejných nebo kmenových akcií.

Korporátní dluhopis

Korporátní dluhopis je dluhový cenný papír emitovaný korporací a prodávaný investorům.

Kupónový úrok

Kupónová sazba je úroková sazba placená emitenty dluhopisů z nominální hodnoty dluhopisu.

Periodicita kupónové platby

Periodicita kupónových plateb z dluhopisu. Může být ročně nebo pololetně.

Úvěrové riziko a riziko nesplnění závazku

Možnost, že společnosti nebo osoby nebudou schopny provést platby vyplývající z jejich dluhových obligací.

Ratingová agentura udělující úvěrový rating

Ratingová agentura udělující úvěrový rating je nezávislá společnost, která uděluje úvěrové ratingy emitentům dluhopisů.

Měnové riziko

Riziko, že měna dluhopisu klesá, a proto klesá i hodnota kupónového úroku a částka jistiny dluhopisu.

Doba návratnosti

Metoda pro výpočet citlivosti ceny dluhopisu na změnu úrokových sazeb.

Dluhopis s variabilní kupónovou sazbou

Dluhopis s variabilní kupónovou sazbou je dluhopis bez pevných kupónových plateb a obvykle je vázán na referenční sazbu.

Státní dluhopis

Státní dluhopis je dluhový cenný papír emitovaný vládou a prodávaný investorům.

Indexový dluhopis

Dluhopis s násobícím koeficientem vázaným na roční míru inflace vázanou na jeho kupón.

Inflační riziko

Znamená dopad inflace na cenu dluhopisu.

Riziko změny úrokové sazby

Dopad úrokové sazby na cenu dluhopisu. Když úroková sazba roste, roste i cena dluhopisu. Pohyby úrokové sazby a ceny dluhopisu jsou vždy opačné.

Dluhopisy investičního stupně

Dluhopis se středním nebo vysokým ratingem od jedné z ratingových agentur udělujících úvěrový rating.

Emitent

Emitent je vláda nebo organizace, která si vypůjčuje peníze prodejem dluhopisů.

Riziko likvidity

Rizikem likvidity se nazývá riziko, že investor do dluhopisu nebude moci nalézt kupujícího, když bude chtít prodat.

Datum splatnosti

Datum, kdy se investiční nebo pojistný produkt stává splatným.

Upravená doba návratnosti

Vzorec, který vyjadřuje měřitelnou změnu hodnoty cenného papíru v reakci na změnu úrokových sazeb.

Dluhopisy neinvestičního stupně, podřadné dluhopisy

Dluhopis s relativně nízkým ratingem, a tudíž obvykle s vysokým výnosem. Tyto typy dluhopisů jsou známy také jako spekulativní dluhopisy.

Jistina

Jistina znamená nominální hodnotu dluhového nástroje nebo vypůjčenou peněžní částku.

Věčný dluhopis

Věčné dluhopisy jsou dluhopisy bez splatnosti, které existují po dobu existence emitenta dluhopisu.

Dluhopis s fixním výnosem

Dluhopis s fixním výnosem (plain vanilla bond) je dluhopis bez jakýchkoli neobvyklých charakteristik a jedná se o nejběžnější typ dluhopisů.

Cenové riziko

Skutečnost, že ceny dluhopisů se mohou měnit, je pro investora potenciálním rizikem. Je tomu tak zejména v případě, kdy investoři plánují nakoupit dluhopis a prodat jej před jeho splatností.

Podřízený dluhopis

Dluhopis, u kterého je vypůjčovatel v případě úpadku ve své pozici věřitele podřízený.

Teoretická reálná hodnota

Současná hodnota toku cash flow, jehož generování se od dluhopisu očekává.

Výnos

Výnos znamená příjmy generované a realizované z investice za konkrétní časové období a vyjadřuje se v procentech na základě investované částky nebo aktuální tržní hodnoty nebo nominální hodnoty cenného papíru.

Dluhopis s nulovým kupónem

Dluhopis s nulovým kupónem je dluhopis, u kterého nejsou prováděny žádné periodické úrokové platby a který je prodán s velkou slevou z nominální hodnoty.