V tomto článku se seznámíme s charakteristikami, výhodami a riziky strategie Iron Condor. Vše si navíc vysvětlíme i na konkrétním příkladu. Pokud hledáte brokera pro obchodování opcí, klikněte zde.

Strategie Iron Condor: Vysvětlení

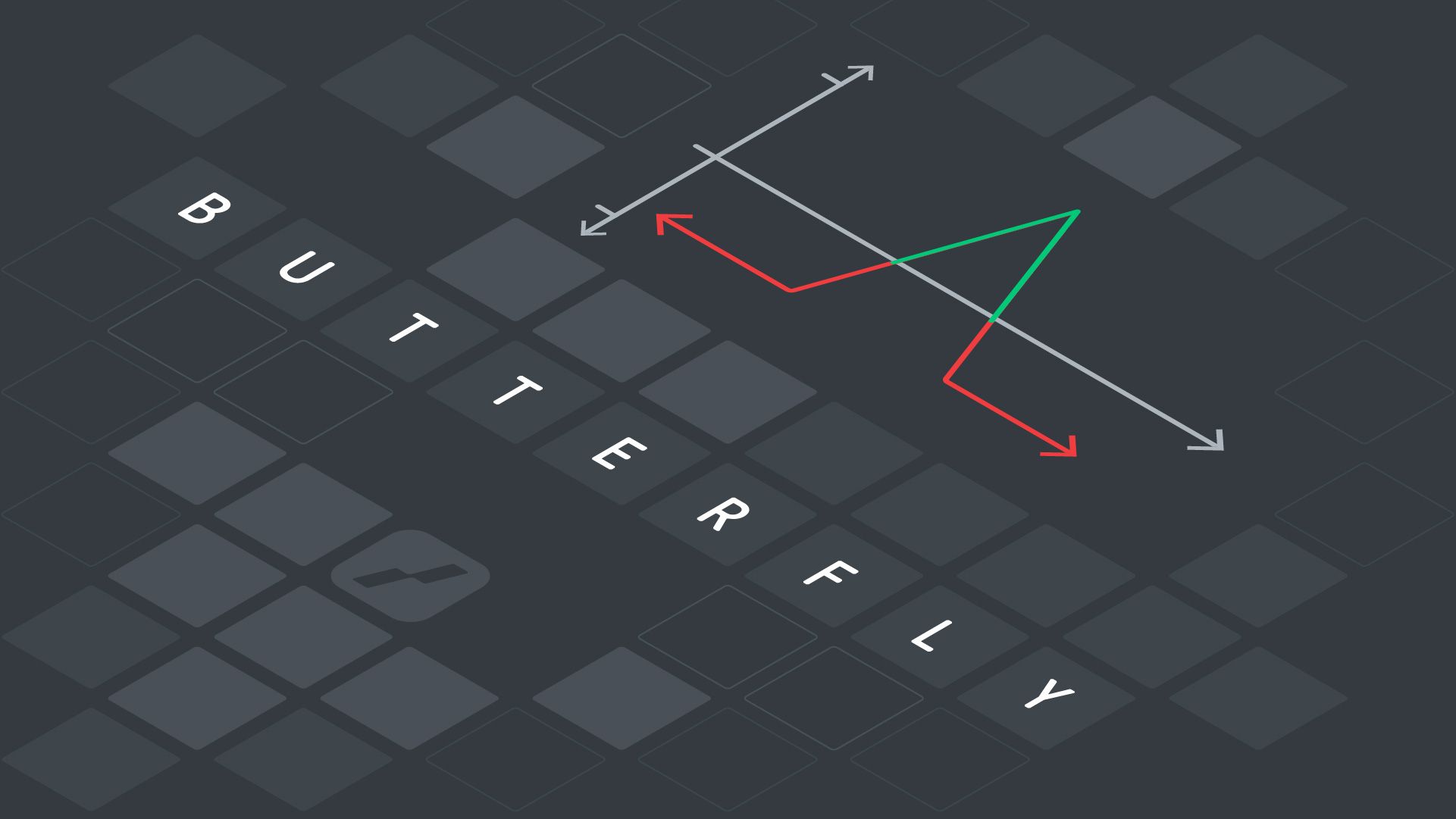

Iron Condor se skládá ze dvou vertikálních spreadů, tedy ze 4 opcí. Spekulujeme tím na to, že trh zůstane v určitém rozmezí v době expirace opcí. Vsázíme tedy na omezený pohyb podkladového aktiva. K realizování zisku je zapotřebí, aby cena podkladového aktiva při expiraci nepřesáhla strike ceny vypsaných call a put opcí.

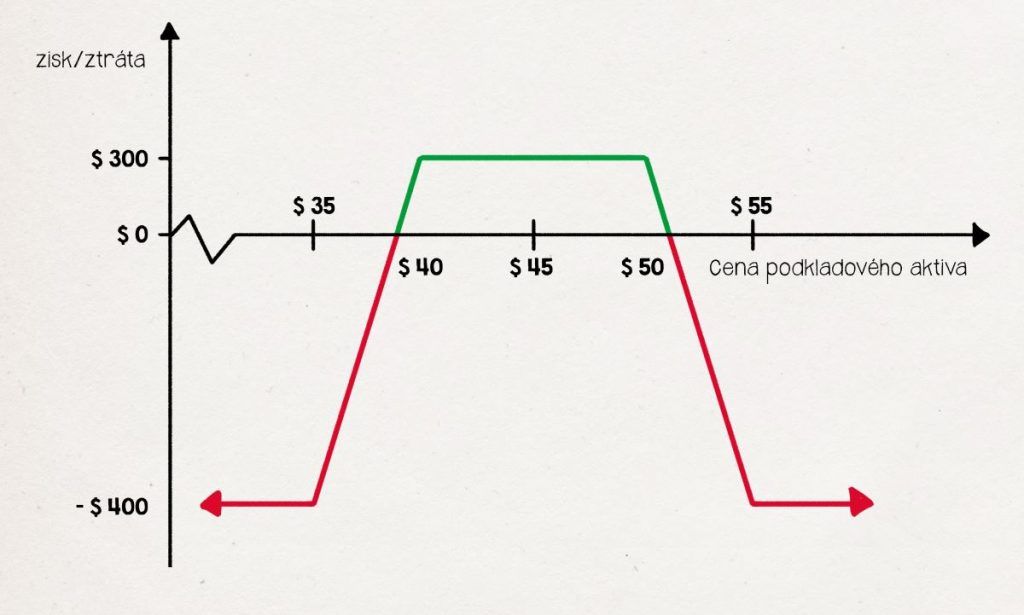

Níže je příklad strategie Iron condor. V příkladu jsou uvedeny následující transakce:

- Nákup put opce na $35

- Výpis put opce na $40

- Výpis call opce $50

- Nákup call opce $55

Myšlenka u této strategie je, že ztráta časové hodnoty (théta) vypsaných put a call opcí je rychlejší a větší než u nakoupených put a call opcí. Strategie Iron Condor je opčními investory využívána k pravidelnému (často měsíčnímu) získávání prémií s předem kalkulovaným rizikem.

Jak bylo řečeno, Iron Condor je opční kombinace složená ze dvou vertikálních spreadů. Prodej vertikálního put spreadu a prodej vertikálního call spreadu se stejným datem expirace ale čtyřmi rozdílnými realizačním cenami.

Prodaný vertikální put spread se skládá z put opce vypsané mimo peníze, která je krytá koupenou put opcí s ještě nižší realizační cenou. U prodaného vertikálního call spreadu je call opce vypsaná mimo peníze krytá nakoupenou call opcí s vyšší realizační cenou. Vzdálenost mezi realizačními cenami vypsaných a koupených put a call opcí je stejná.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Tato opční strategie spoléhá na omezený pohyb podkladového aktiva do data expirace. Pokud cena podkladového aktiva zůstane v rozmezí vypsané call a put opce, investor si ponechává opční prémium obdržené ze spreadu jako maximální zisk. Maximální výše rizika je dána rozdílem realizačních cen call (nebo put) vertikálního spreadu, který je snížený o obdržené prémium.

Jelikož prodané opce jsou kryté stejným počtem koupených opcí, maximální ztráta opční strategie je limitována a předem známá.

Iron Condor strategie popsaná výše na obrázku povede k zisku $1 z opčního prémia. Break-even (bod nulového zisku) se tak nachází na úrovních $39 a $51. Pokud se cena podkladového aktiva v době expirace pohybuje mezi nimi, pak je obchod ziskový.

Maximální zisk je dán obdrženým opčním prémiem $100. Jestliže by se podkladové aktivum při expiraci nacházelo pod $39 nebo nad $51, strategie by byla ztrátová. Maximální výše ztráty je $400. K této ztrátě dojde v případě, že cena podkladového aktiva bude v době expirace pod $35 nebo nad $55.

Výhody strategie Iron Condor

- Předem známé a omezené riziko

- Vysoká pravděpodobnost ziskového obchodu

- Rozmanité možnosti řízení pozice

Nevýhody strategie Iron Condor

- Vyšší transakční nákady

- Riziko vyšší potenciální ztráty

Iron Condor: Význam realizační ceny opce a doby expirace

Opční strategie Iron Condor je postavena na myšlence získat opční prémium. To znamená, že čas a rozpad časové hodnoty opce hrají v náš prospěch. S tímto předpokladem pak vybíráme opční striky a expirace.

Výběr strike ceny

Výběrem strike cen určíme rozpětí pásma, ve kterém předpokládáme, že se bude podkladové aktivum v době expirace nacházet. Čím širší toto pásmo je, tím větší pravděpodobnost, že trh v daném pásmu skutečně při expiraci bude. S užším pásmem se zvyšuje riziko toho, že v době expirace bude podkladový trh mimo vybrané rozpětí.

Opční prémium je tím vyšší, čím užší je zvolené pásmo. Zvolíme-li pásmo široké, dostaneme nižší opční prémium, ale zase máme větší pravděpodobnost úspěchu.

Výběr expirace

Pokud jde o expirace, je vhodné volit opce s expirací do jednoho měsíce. Počítáme totiž s časovým rozpadem. Théta u opcí, které mají expiraci příliš vzdálenou, je minimální.

V delším časovém horizontu rovněž narůstá riziko volatilních pohybů, které by cenu podkladového aktiva mohly dostat mimo pásmo, ve kterém je strategie zisková. a unikne ze zvoleného pásma. Čím delší časové období, tím větší šance na výrazný pohyb. Iron Condor je nesměrová strategie a jakýkoliv pohyb jedním směrem je nežádoucí.

Iron Condor: Řízení pozice

Pokud se cena podkladového aktiva dostane mimo rozmezí realizačních cen vypsaných opcí a expirace se blíží, řízení takové pozice může být oříškem i pro ostřílené opční investory. Jako investor máte v tomto případě následující možnosti:

- Zavřít celou pozici

- Rolovat pozici

- Držet pozici do expirace

Uzavření celé pozice je nejdrastičtějším a po psychické stránce i nejtěžším krokem, při kterém se ihned realizuje ztráta. Pozice je ale uzavřena a investor se již nevystavuje dalšímu navýšení ztráty, pokud by se podklad pohyboval nadále proti jeho pozici.

Při rolování pozice se aktuální pozice na opcích zavřou a otevřou se nové. Nakoupené opce budou prodány a vypsané opce budou nakoupeny. A to na jiných realizačních cenách nebo expiracích. Volba rolování pozice nebo její části závisí na investorově očekávání ohledně budoucího vývoje podkladového aktiva a na výši opčního prémia.

Snadné vytváření kombinací opcí, rychlé zadávání příkazů nebo přehledný řetězec. Kvalitní platforma je základem pro úspěšné obchodování opcí. Tu pokročilou s nástroji jako OptionTrader či ComboTrader nabízí online broker LYNX. Objevte, co vše umí a jak dokáže zefektivnit trading.

Poslední možností je držet celou pozici až do expirace. Nevýhodou je, že s blížícím se datem expirace prudce roste gamma. Znamená to, že vliv změny ceny podkladu na cenu opcí se také prudce zvyšuje. V podobných případech je na místě zvýšená ostražitost, protože hlavní snahou investorů při obchodování Iron Condor je vyhnout se realizování maximální ztráty, která může být značně vysoká.

Praktický příklad Iron Condor

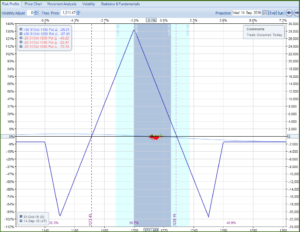

Fungování Iron Condoru si vysvětlíme na situaci z 23. června 2022 na indexu AEX. Tehdy dosáhl úrovně podpory kolem 632 bodů. Předpokládejme, že v dané době šlo očekávat odraz nizozemského indexu směrem vzhůru. A nastala šance pro uplatnění strategie Iron Condor.

U tohoto obchodu jsme se rozhodli pro poměrně úzké rozpětí. Zvolili jsme expiraci 1. července, tj. za šest obchodních dní. Pro nastavení kombinace byly provedeny následující obchody:

| Nákup: | Put 610 |

| Výpis: | Put 644 |

| Výpis: | Call 656 |

| Nákup: | Call 690 |

Celkové náklady na Iron Condor:

| Akce | Opce | Zaplaceno | Obdrženo |

| Nákup | Put 610 | € 2,00 | |

| Výpis | Put 644 | €12,85 | |

| Výpis | Call 656 | € 3,00 | |

| Nákup | Call 690 | € 0,05 | |

| Zaplaceno za prémie | € 2,05 | ||

| Obdrženo za prémie | € 15,85 | ||

| Celková přijatá prémie | € 13,80 |

V grafu indexu AEX pak máme zakreslené oblasti, kdy bude naše strategie Iron Condor zisková a kdy naopak dojde ke ztrátě.

Za celou opční strategii obdržíme prémii €13,80. Break-even tedy bude na úrovni 630,2 a 669,8. Důvodem je, že přijatá prémie rozšiřuje rozsah vypsaných put a call opcí o 13,80. Díky multiplikátoru 100 obdržíte prémii ve výši €1380 (bez transakčních nákladů).

Pokud se AEX během expirace pohybuje v rozmezí 644 a 656, všechny opce vyprší jako bezcenné. Přijaté prémium je pak náš maximální zisk.

Maximální ztráta v tomto případě je: 34 – 13,80 = 20,20. Vzhledem ke standardnímu násobiteli 100 je tedy vaše maximální prohra €2020. V tomto příkladu vznikne maximální ztráta, pokud podkladové aktivum vyprší pod 610 nebo nad 690.

Další použité zdroje:

BLEKEMOLEN, J. Iron condor: inspelen op beperkte beweeglijkheid. LYNX [online]. Vydáno 23. 6. 2022 [cit. 19. 12. 2022]. Článek naleznete zde.