Obchodní strategie

Ať už obchodujete akcie, forex, pákové produkty nebo CFD – pouze se správnými obchodními strategiemi můžete být na burze úspěšní. Způsob, jakým přistupujete k obchodování, ale nemusí být vůbec komplikovaný. Zde naleznete nejlepší obchodní strategie pro jednotlivé typy traderů a investorů.

Existují i jednoduché obchodní strategie, které fungují. Stačí jim porozumět a správně je aplikovat. V této sekci objevíte zajímavé obchodní strategie, a to ať už jste začátečník, nebo profesionální obchodník s letitými zkušenostmi. Je důležité, abyste používali strategie, které vyhovují vašemu obchodnímu stylu, vaší ochotě riskovat, jakož i vašim časovým a kapitálovým možnostem.

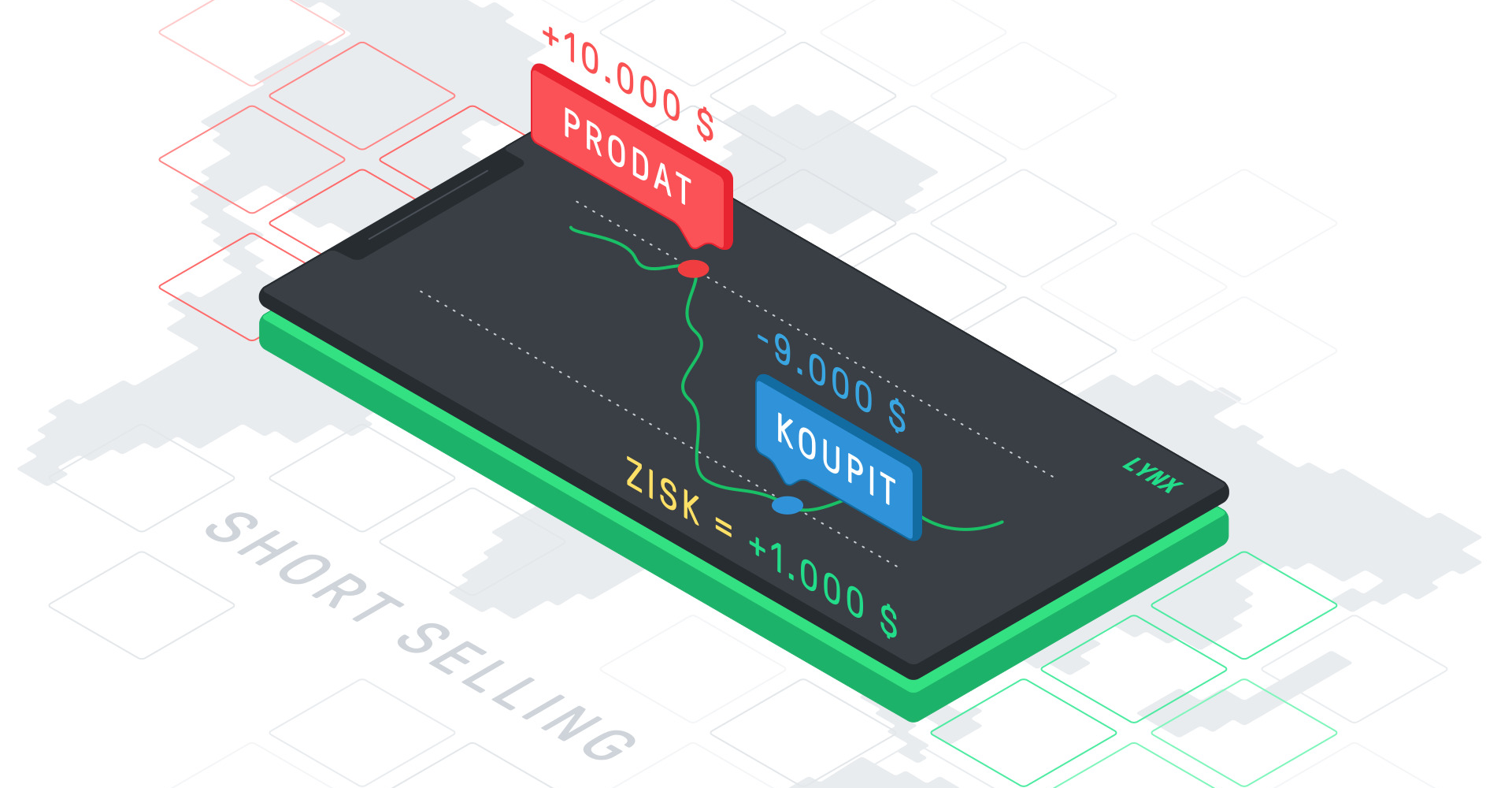

Použití obchodních strategií vám může přinést rozhodující výhody na burze a zvýšit tak vaši úspěšnost. Při obchodování s indexy, akciemi nebo měnovými páry se doporučuje mít jasnou obchodní strategii. Spontánní obchody bez předchozí fundamentální nebo technické analýzy obvykle nekončí dobře a generují naprosto zbytečné ztráty. Ať už aplikujete jednoduché dlouhé nebo krátké strategie nebo strategie využívající několik složitých ukazatelů – nakonec jen vaše vlastní strategie vám může přinést největší ziskový potenciál. Proto je pro začátečníky důležité, aby se naučili obchodovat od nuly a sami si vytvářeli investiční strategie, kterým věří, místo toho, aby jednoduše přebírali jakékoliv strategie, kterým nerozumí.

Co dělá obchodní strategii tou správnou?

První strategická úvaha, kterou byste měli zvážit, se týká výběru tříd aktiv. Chcete obchodovat s akciemi, měnovými páry nebo pákovými produkty?

Dále byste měli definovat váš investiční horizont, protože například intradenní obchodování a dlouhodobé investování ze své podstaty vyžaduje rozdílné obchodní strategie. Na základě toho byste měli získat přehled o trzích, současných trendech a důležitých burzovních novinkách, abyste našli vhodné produkty, které budete analyzovat v dalším kroku. Jednoduché obchodní strategie začínají využitím SMA a EMA (jednoduché a exponenciální klouzavé průměry) nebo zahrnují různé svíčkové formace v grafu. Na burze se však osvědčilo i sledování tzv. “gapů”, nebo různých indikátorů, jako jsou například RSI nebo MACD. Pokročilejší investoři pak mohou využívat komplexnější strategie, jako je například CAN SLIM.

Obchodní strategie pro 2025