V tomto článku se budeme podrobně zabývat touto defenzivní strategií. Probereme teorii, praktický příklad a výhody a nevýhody této opční strategie. Pokud hledáte brokera pro obchodování opcí, klikněte zde.

Vysvětlení Collar strategie

Collar je kombinací kryté call a nakoupené put opce. Skládá se z dlouhé pozice v akciích, nakoupené put opce a vypsané call opce. Strategie využívá opce mimo peníze se stejným datem expirace.

Investor současně nakoupí put opci a vypíše call opci. Na každých 100 akcií se vypíše jedna call opce a koupí jedna put opce.

Účelem je zajistit určitou formu ochrany. Neslouží k rychlému dosažení vysokého výnosu. Tuto strategii lze použít například v době, kdy je budoucnost dané společnosti nejistá, ale vy jako investor jste stále ohledně dané akcie neutrální až mírně optimistický.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Collar obvykle používají investoři, kteří mají velkou akciovou pozici a kteří jsou často již v určitém zisku. Cílem je zcela neztratit růstový potenciál a neuzavřít pozici.

Naproti tomu se nakupují put kontrakty, které lze považovat za maximální ztrátu. Pokud máte akcie ve svém portfoliu již delší dobu, můžete také umístit realizační hodnotu prodejního kontraktu nad break-even, abyste se ujistili, že na akciové pozici již neproděláte.

Collar strategie: Praktický příklad

Standardní Collar se skládá ze tří prvků:

- Akcie

- Nakoupená out-of-the money put opce

- Vypsaná out-of-the money call opce

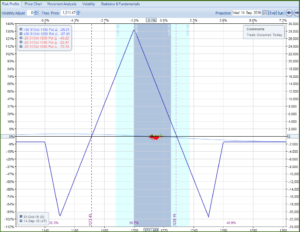

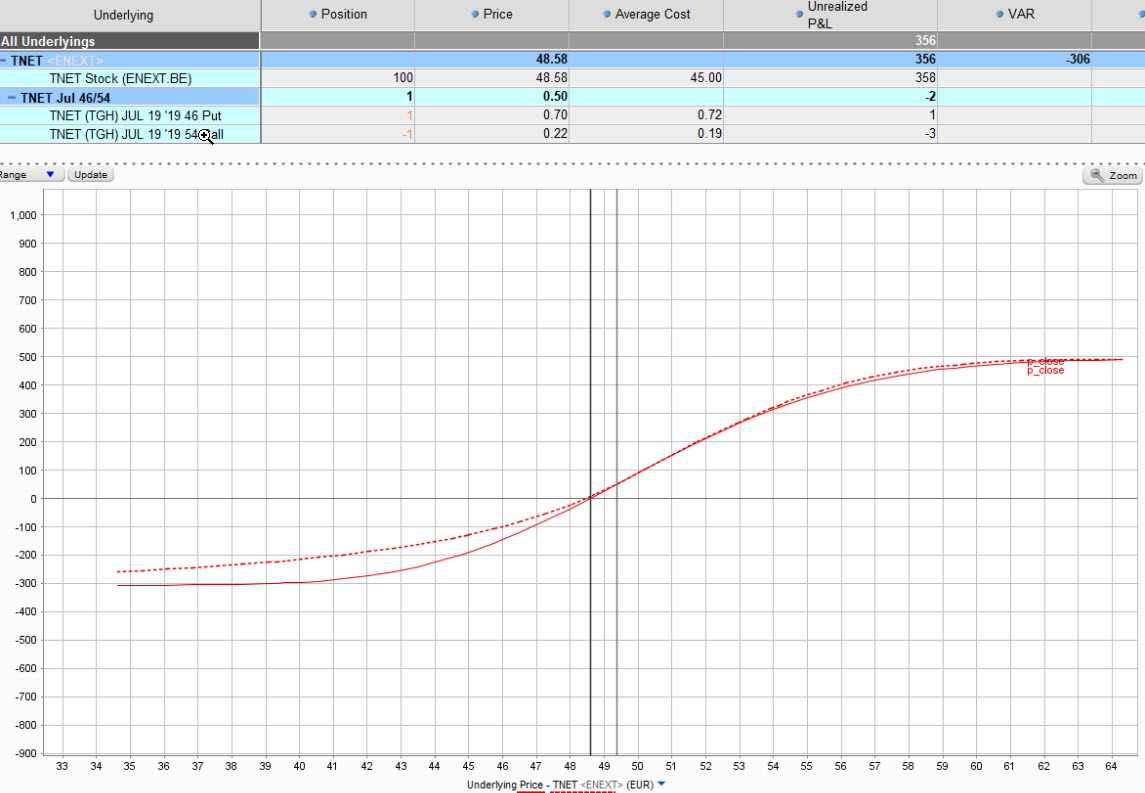

Níže uvedený příklad ukazuje graf kombinace Collar, který se skládá z:

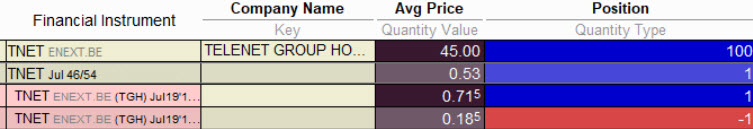

- 100 akcií společnosti Telenet

- Nakoupená put opce s realizační hodnotou 46 €

- Vypsaná call opce s realizační hodnotou 54 €

V tomto příkladu jsme nakoupili 100 akcií společnosti Telenet za průměrnou cenu 45 €. Za kombinaci opcí (vypsaná call a nakoupená put) jsme zaplatili 0,53 €, což vzhledem ke standardnímu násobku 100 činí celkem 53 €.

Maximální zisk = strike vypsané call opce – průměrná cena podkladového aktiva + čistá prémie.

Maximální ztráta = průměrná cena podkladového aktiva – strike nakoupené put opce – čistá prémie

Mohou nastat tři možné scénáře, které níže rozebereme:

Scénář 1: Cena akcií Telenet v den expirace nad úrovní strike call opce

První scénář nastane, když Telenet v den expirace platnosti call opce uzavře nad realizační cenou. Konkrétně uzavře nad cenou 54 EUR. 100 akcií Telenet by se tak prodalo za 54 EUR.

Výsledek (na akcii): 54 EUR (strike call) – 45 EUR (průměrná nákupní cena) – 0,53 EUR = 8,47 EUR zisku na akcii.

Snadné vytváření kombinací opcí, rychlé zadávání příkazů nebo přehledný řetězec. Kvalitní platforma je základem pro úspěšné obchodování opcí. Tu pokročilou s nástroji jako OptionTrader či ComboTrader nabízí online broker LYNX. Objevte, co vše umí a jak dokáže zefektivnit trading.

Scénář 2: Cena akcií Telenet v den expirace pod úrovní strike put opce

V druhém scénáři klesla cena akcií Telenet v den expirace pod 46 EUR. Nyní máme možnost uplatnit put opci za 46 EUR.

Výsledek (na akcii): 46 EUR (realizační cena) – 45 EUR (průměrná nákupní cena) – 0,53 EUR = 0,47 EUR zisku na akcii.

Scénář 3: Cena akcií Telenet v den expirace mezi striky call a put opce

Ve třetím scénáři jsou obě opce v době expirace mimo peníze. Jinými slovy, v den vypršení platnosti jsou bezcenné. Akcie si ponecháte ve svém portfoliu.

Výsledek (na akcii): Cena akcie Telenet ke dni ukončení platnosti – 45 EUR (průměrná nákupní cena) – 0,53 EUR.

Collar s nulovými náklady

Pro strategii s nulovými náklady je potřeba, aby opční prémie získaná z výpisu call opce byla dostačující k financování opční prémie za (koupenou) PUT opci. Za normálních tržních podmínek způsobí zkreslení volatility asymetrickou výplatu. To znamená, že realizační cena call opce bude blíže aktuální ceně než cena put opce.

Collar strategie: Výhody a nevýhody

Strategie Collar má několik výhod i nevýhod. Jejich přehled je uveden níže.

Výhody Collar

- Maximální zisk a ztráta jsou pevně definovány

- Jednoduchost

Nevýhody Collar

- Kvůli zkreslení volatility je obvykle nutné za Collar zaplatit

- Pokud si vyberete strike ceny, aniž byste zaplatili za Collar, obvykle skončíte s asymetrickým poměrem rizika a odměny.

Další použité zdroje:

VERSTRAETE, K. Collar optiestrategie: een strategie voor bescherming. LYNX [online]. Vydáno 23. 6. 2022 [cit. 10. 11. 2022]. Článek naleznete zde.