Článek je koncipován jako stručný úvod, který vysvětluje základní pojmy a problematiku obchodování s opcemi pro úplné začátečníky. Pokud hledáte brokera pro obchodování opcí, klikněte zde.

- Co je opce?

- Co je call opce?

- Co je put opce?

- Co znamená uplatnění a přiřazení opce?

- Opce: Práva a povinnosti

- Opce význam: Co je podkladové aktivum?

- Opce význam: Co je den expirace?

- Co je strike cena?

- Co je opční prémie?

- Co je Open interest a jaký má pro opce význam?

- Jak na obchodování s opcemi?

- Cena opce

- Opce význam: Vnitřní hodnota opce

- Opce význam: Časová hodnota opce

- Opce v penězích, opce na penězích a opce mimo peníze

- Americký vs. evropský typ opce

- Formát zápisu opcí

- Obchodování opcí na stranu long a short

- Opce význam: 8 výhod obchodování opcí

- LYNX opční portál: Vše, co potřebujete vědět o opcích

- LYNX webináře na téma opcí

Co je opce?

Opce je smlouva mezi kupujícím a prodávajícím. Opce dává kupujícímu právo (nikoliv však povinnost) koupit nebo prodat podkladové aktivum za předem specifikovanou realizační cenu (strike cenu) k určitému datu. Opce je finanční derivát a považuje se za komplexní produkt.

Hodnota nakoupené opce se odvíjí především od ceny podkladového aktiva, realizační ceny, doby expirace opce a volatility. Podkladem mohou být například akcie a indexy. Jistě jste už slyšeli pojmy call opce a put opce. Nyní si vysvětlíme, jaký mají tyto opce význam.

Co je call opce?

Call opce je finanční produkt, který dává majiteli právo nakoupit podkladové aktivum na předem stanovené ceně. Toto právo trvá pouze po určitou dobu a poté zaniká, tzv. expiruje. Poslední den, kdy je možné toto právo uplatnit, se nazývá den expirace. Cena, kterou kupující call opce za toto právo zaplatí, se nazývá opční prémium.

Nákup call opce

Call opce dává kupujícímu právo koupit podkladové aktivum za dopředu stanovenou cenu, k určitému datu nebo před tímto datem. Pro opce na akcie platí, že jeden opční kontrakt umožňuje koupit nebo prodat 100 ks akcií. Cena opce na burze je stanovená na jeden opční kontrakt a proto je potřeba toto opční prémium vynásobit 100, abychom získali celkovou cenu, kterou za opci zaplatíme.

Nyní si na příkladu ukážeme, jaký má nákup call opce význam. Pro nákup si zvolíme realizační cenu 50, expiraci za dva měsíce. V případě, že opční prémium je 2 USD/kontrakt, za opci zaplatíme 200 USD, což je počáteční investice a tedy maximální možná ztráta.

K ziskovosti strategie musí cena podkladu před expirací přesáhnout 52 USD, protože náklady na obchod jsou 50 USD na akcii a 2 USD za opci. V případě, že cena podkladu naroste na 110 USD, máme právo daný podklad koupit za 50 USD. Zisk po odečtení ceny opce je 58 USD/akcie (110 – 50 – 2). V případě, že cena akcie klesne na 5 USD, právo nákupu akcie za 50 USD neuplatníme, protože bychom byli ve ztrátě 47 USD (5 – 50 – 2). V takovém případě nemá uplatnění opce význam.

Akcie máme právo nakoupit za 50 USD, na trhu bychom je ale mohli prodat pouze za 5 USD, tedy se ztrátou 45 USD/akcie. Ztrátou je jen 200 USD za nákup opce. Výhodou nákupu call opce oproti nákupu akcie je menší požadavek na kapitál (200 USD oproti 5 000 USD) a omezené riziko. Nevýhodou je to, že opce po čase expirují, majitel opce nemá nárok na dividendu a mimo směru vývoje podkladu je potřeba správně i čas, protože opce expirují k určitému datu.

Prodej call opce neboli výpis opce

Vypisovatel opce je v přesně opačné pozici než kupující opce. Call opce dává prodávajícímu opce povinnost prodat podkladové aktivum za předem stanovenou cenu k určitému datu nebo před tímto datem.

Populární jsou opce na akcie, indexy a futures. Nabídka opcí se ale u brokerů liší. S online brokerem LYNX lze obchodovat opce na EU a US akcie (např. Tesla nebo Apple), indexy (např. S&P 500 nebo Nasdaq) nebo komodity. Zjistěte více o opční nabídce a poznejte nejobchodovanější opce.

A jaký má výpis call opce význam? Vypisovatel opce prodejem získává okamžitě 200 USD (jak jsme si již řekli, v našem příkladu je opční prémium 2 USD a toto číslo je nutné vynásobit 100), což je jeho maximální potencionální zisk. V případě, že při expiraci bude cena podkladu pod 50 USD, opce expiruje bezcenná a prodávající si ponechá celých 200 USD. Pokud cena podkladu při expiraci bude nad 52 USD, vzniká prodávajícímu ztráta. Stejně jako má kupující call opce omezenou ztrátu a teoreticky neomezený zisk, tak prodávající call opce má omezený zisk a teoreticky neomezenou ztrátu.

Výhodou výpisu opcí proti jejich nákupu je to, že prodávající je v zisku, pokud cena podkladu jde odhadovaným směrem, zůstane na místě, nebo mírně jde proti do expirace. S ubíhajícím časem také klesá časová hodnota opce, která je jedním z hlavních faktorů, proč obchodníci prodávají opce.

Co je put opce?

Prodejní opce neboli put opce kupují obchodníci spekulující na pokles ceny podkladového aktiva. Put opce je finanční produkt, který dává majiteli právo prodat podkladové aktivum na předem stanovené ceně. Toto právo trvá po omezený čas a zaniká dnem expirace. Cena, kterou nakupující za put opci zaplatí, se nazývá opční prémium.

Put opce se využívají jako zajištění akcií, které jsou určeny na dlouhé držení. Dále pomocí nich můžeme spekulovat na pokles trhů. Spekulanti obchodují put opce, když chtějí provést krátkodobý obchod na pokles a nechtějí si vypůjčit akcie nakrátko. Při obchodování je možné mimo nákupu (dlouhá pozice) vstupovat také do krátké pozice, tedy vstoupit do pozice prodejem a vystoupit z pozice koupí.

Krátký prodej využíváme tehdy, když očekáváme pokles ceny daného instrumentu. Na rozdíl od call opcí, při poklesu ceny akcie dosahujeme zisku.

Nákup put opce

Put opce dává kupujícímu opce právo prodat podkladové aktivum za předem stanovenou cenu, k určitému datu nebo před tímto datem. Pro nákup put opce si zvolíme realizační cenu 50 USD a expiraci za dva měsíce. V případě, že opční prémium je 2 USD/kontrakt, za opci zaplatíme 200 USD, co ž je počáteční investice i maximální možná ztráta.

K ziskovosti strategie musí cena podkladu před expirací být pod 48 USD, protože příjem z prodeje je 50 USD za akcii a náklady jsou 2 USD za opci. Výhodou nákupu put opce oproti krátké pozici v akciích je menší požadavek na kapitál a výrazně omezené riziko. Nevýhodou je to, že opce po čase expirují a omezený potenciální zisk. Kromě směru vývoje podkladového aktiva je potřeba určit správně i čas, protože opce expirují k určitému datu.

Výpis put opce

Vypisovatel opce je přesně v opačné pozici než kupující opce. Put opce dává prodávajícímu opce povinnost koupit podkladové aktivum za předem stanovenou cenu, k určitému datu nebo před tímto datem.

V příkladu, který jsme zmínili výše, vypisovatel opce výpisem opce s opčním prémiem 2 USD získává okamžitě 200 USD, což je jeho maximální potencionální zisk. V případě, že v den expirace bude cena podkladu nad 50 USD, opce expiruje bezcenná a prodávající si ponechá celých 200 USD. Pokud cena expirace bude pod 48 USD, vzniká prodávajícímu ztráta. Tak jako má kupující put opce omezený zisk i ztrátu, tak má vypisovatel put opce též omezený zisk i omezenou ztrátu.

Výhodou výpisu put opce oproti jejich nákupu je to, že prodávající je v zisku, pokud cena podkladu roste, zůstává na místě, nebo mírně klesá do expirace. S ubíhajícím časem taktéž klesá časová hodnota opce, která je jedním z hlavních faktorů, proč obchodníci prodávají opce.

Co znamená uplatnění a přiřazení opce?

Uplatnění opce jednoduše znamená, že investor, který opci nakoupil a vlastní, využije své právo otevřít pozici na podkladovém trhu. Je-li uplatněna call opce na akcie Apple, pak dojde k nákupu akcií Apple na předem stanovené strike ceně.

Z logiky věci vyplývá, že pokud držíte call opci, měli byste uplatnit své právo vstoupit do dlouhé pozice pouze v případě, že se cena podkladu nachází nad realizační cenou. Je jasné, že pokud bude cena trhu nižší, pak je výhodnější si trh nakoupit levněji přímo na burze než uplatněním svého opčního práva. V takovém případě nemá uplatnění opce význam.

Stejný princip je aplikovatelný na nákup put opce. Pokud bude cena podkladového aktiva pod realizační cenou, dává smysl opci využít, uplatnit svého práva a vstoupit do krátké pozice na vyšší ceně, než je aktuální. Jestliže by cena akcií byla nad realizační cenou, nevyplatí se prodávat trh za méně, než za kolik byste ho mohli prodat přímo na burze. I v tomto případě by nemělo uplatnění opce význam.

Důležité je rovněž vědět, že nákupem opce vzniká právo, nikoliv povinnost do trhu vstoupit. Na druhé straně prodejce opce, má povinnost do trhu vstoupit v případě, že se držitel jeho vypsané opce rozhodně svého práva využít.

Jednoduše řečeno: Opci vždy uplatňuje kupec (majitel), prodávající (vypisovatel) je přiřazen.

Opce: Práva a povinnosti

Opce dávají kupujícímu právo koupit nebo prodat podkladové aktivum za dopředu stanovenou cenu k určitému datu nebo před tímto datem. Prodávající opce (vypisovatel) má naopak povinnost koupit nebo prodat podkladové aktivum za dopředu stanovenou cenu k určitému datu nebo před tímto datem. Kupující za toto právo zaplatí cenu opce, tzv. opční prémium, které obdrží prodávající opce.

Pro kupujícího je toto opční prémium maximální ztráta, pro prodávajícího je to maximální možný zisk. Dopředu stanovená cena, za kterou je možné podklad koupit nebo prodat se označuje jako realizační cena. Majitel opce může uplatnit své právo na nákup nebo prodej podkladu. Vypisovatel opce je povinný podklad koupit nebo prodat, dojde tedy k přiřazení. K přiřazení dochází uplatněním opce.

Opce význam: Co je podkladové aktivum?

Podkladové aktivum je finanční instrument, od kterého se odvozuje cena na něj navázaného derivátu (opcí nebo futures). Podkladovým aktivem mohou být akcie, akciové indexy, měnové páry, úrokové míry, dluhopisy nebo komodity. Obecně tedy jakékoliv aktivum, jehož cena se v čase mění. Změní-li se cena tohoto podkladu, změní se i cena od něj odvozené opce.

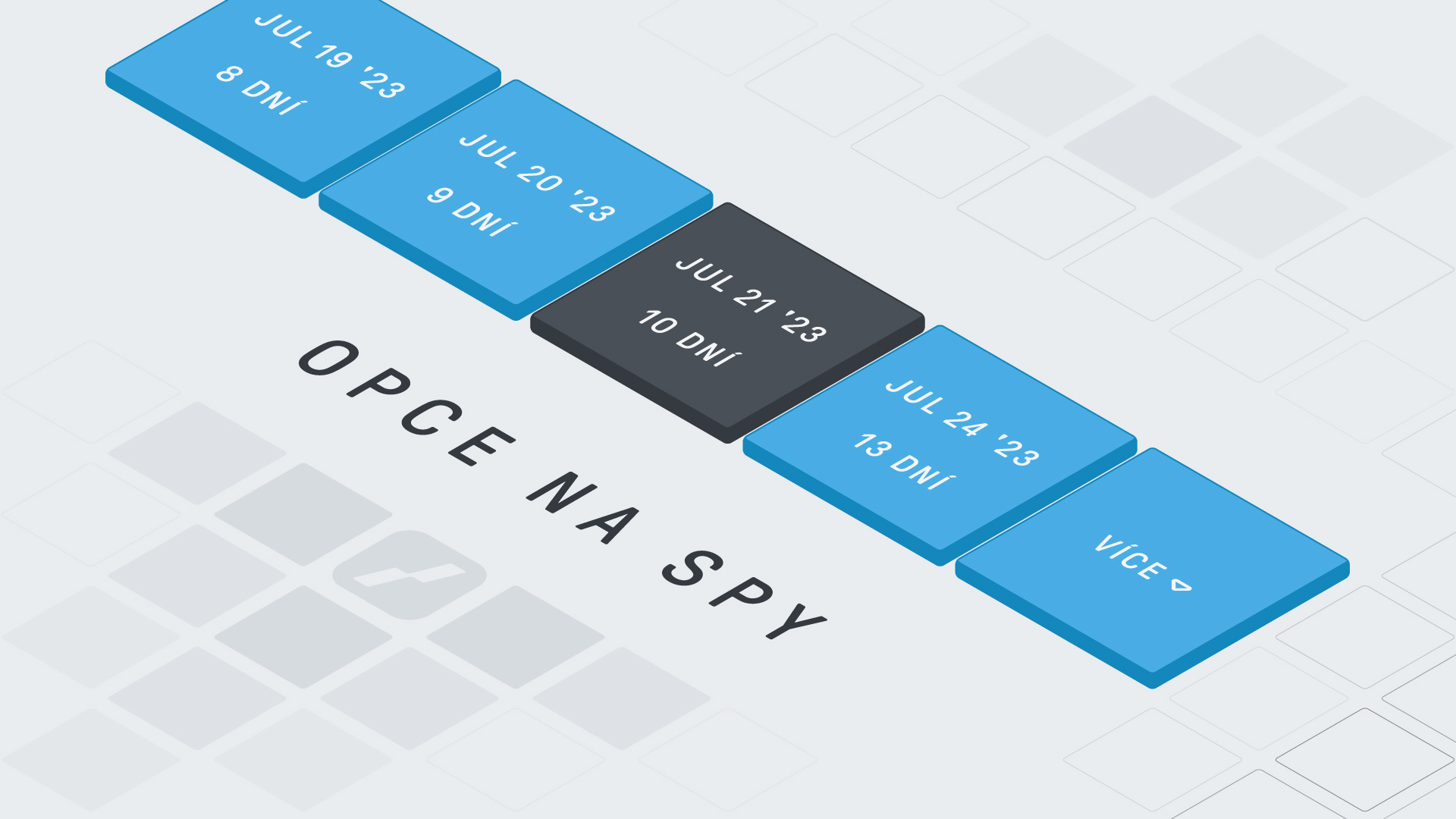

Opce význam: Co je den expirace?

V opčním tradingu se pod pojmem den expirace označuje posledním dnem, kdy je možné uplatnit právo z nakoupené opce. Různé opce mají různou dobu expirace, kupř. den, týden, měsíc, čtvrtrek apod. Čím delší je expirační období, tím dražší opce zpravidla je. U futures se pod pojmem den expirace rozumí poslední den, kdy je možné příslušný kontrakt obchodovat. Burzy umožňují obchodovat každý měsíc nové opce.

Zpravidla se obchodují expirace 1, 2, 3, 6 a také 12 měsíců. U likvidnějších titulů jsou k dispozici i týdenní opce. Na evropské burze Euronext můžete dokonce obchodovat i s opcemi, které mají denní expiraci. V USA ale nejsou denní opce k dispozici, lze však obchodovat s opcemi, které mají expiraci i za dva roky. V Německu se kupř. obchodují opce na index DAX s expirací až 5 let.

Co je strike cena?

Strike cena je taková cena, na které se má majitel opce právo vstoupit do trhu. Majitel call opce může vstoupit long (tedy nakoupit), majitel put opce může vstoupit short (tedy prodat). Strike cena je předem dohodnutá a nemění se po celou dobu platnosti opce.

Co je opční prémie?

Jednoduše řečeno je opční prémie cena, kterou kupující opčního kontraktu zaplatí tomu, kdo opci prodává (vypisuje). Opční prémie hraje klíčovou roli při stanovování zisku nebo ztráty z dané opce. Při opčním tradingu je důležité vědět, jak taková cena vzniká a co vlastně vyjadřuje.

Chápeme-li opce jako předkupní práva, která nám dávají možnost vstoupit do trhu na předem dohodnuté ceně (tzv. strike cena), pak můžeme jednoduše odvodit, že nejdražší opce jsou vždy takové, které mají strike cenu velmi blízko aktuální ceně podkladu. A naopak nejlevnější jsou ty opce, které mají strike cenu velmi daleko od aktuální ceně daného podkladu.

Proč? Je to jednoduché. Čím vzdálenější je strike cena od ceny aktuální, tím je menší pravděpodobnost, že trh k této strike ceně skutečně dojde. Vezměme si jednoduchý příklad. Aktuální cena akcií je $100 a my z nějakého důvodu usuzujeme, že titul bude dále růst. Otázka zní, je pravděpodobnější že trh vyroste o $1 na cenu $101, nebo je pravděpodobnější že vyroste o $10 dolarů na cenu $110? Pochopitelně je pravděpodobnější, že vyroste pouze o $1.

Nakoupíme-li call opci na akcii se strike cenou $101, zaplatíme za ni vyšší cenu (vyšší opční prémii), než když bychom nakoupili opci na akcii se strike cenou $110. Stačí nám totiž pouze malý pohyb trhu (kupř. pouze o $2) a při uplatnění opce budeme hned v ziskové pozici $1. Vyšší zaplacená opční prémie je ale náš náklad, a proto je potřeba jej započítat do ziskovosti naší pozice. Zaplatíme-li za takovou opci kupř. $5, pak nám pohyb o $2 nestačí, protože budeme stále $4 ve ztrátě.

Co je Open interest a jaký má pro opce význam?

Na rozdíl od akcií, u kterých je počet emitovaných cenných papírů stanoven, u opcí žádný takový limit neexistuje a pro dané podkladové aktivum jich může být různé množství. Toto množství se odvíjí jednoduše od tržní poptávky. Je-li poptávka po daném opčním kontraktu velká, počet otevřených opčních kontraktu narůstá, a naopak.

Celkový počet otevřených opčních kontraktů na dané podkladové aktivum za jeden den je označován jako tzv. open interest.

Open interest je počítán pro každé podkladové aktivum, strike cenu a expiraci zvlášť a aktualizuje se na denní bázi. Je-li open interest vysoký, značí to velký zájem trhu o daný opční kontrakt. Open interest souvisí s likviditou – nejlikvidnější opční kontrakty jsou právě ty, které mají nejvyšší open interest.

Jedná se o důležitý indikátor, který řada opčních traderů sleduje. Neříká nám ale nic o budoucím vývoji trhu. Pokud se chcete dozvědět více, doporučujeme náš článek Open interest: Pomocník při obchodování futures a opcí.

Jak na obchodování s opcemi?

Z výše napsaného víme, že existují dva typy opcí: call opce a put opce.

Call opce dává majiteli právo nakoupit dohodnutý podklad, put opce dává majiteli právo ho prodat. Toto právo platí pouze po omezenou dobu (expirace) a nakoupit nebo prodat lze jen na předem dohodnuté ceně (strike). Za toto právo se platí opční prémium. Takto vypadá situace z pohledu majitele opce, tedy toho, kdo opce nakupuje a vlastní.

Z pohledu prodávajícího je situace jiná. Prodávající (neboli vypisovatel) opce od nakupujícího obdrží opční prémium (tedy okamžitě dostane hotovost na svůj účet) a má povinnost, nikoliv právo, vstoupit do trhu na předem dohodnuté strike ceně.

To znamená, že ten, kdo prodal put opci musí vstoupit long (nakoupit podklad), zatímco ten, kdo put opci nakoupil může vstoupit short. A naopak, ten, kdo prodal call opci musí vstoupit short (prodat poklad), zatímco ten, kdo call opci koupil, může vstoupit long. Stručně řečeno, prodávající opce získá peníze a má povinnost, nakupující zaplatí peníze a má právo.

| Nakupující | Prodávající | |

| CALL | Právo vstoupit long na (tedy koupit podklad) | Povinnost vstoupit short (tedy prodat podklad) |

| PUT | Právo vstoupit short (tedy prodat podklad) | Povinnost vstoupit long (tedy koupit podklad) |

Z toho vyplývá, že majitel call opce, tedy ten, kdo má díky opci právo vstoupit do dlouhé pozice, toto právo využije pouze v případě, že aktuální cena daného podkladu bude vyšší, než dohodnutá strike cena. Využije svého práva vstoupit do nákupní pozice jaksi se slevou a okamžitě může inkasovat rozdílový zisk. Bude-li naopak aktuální cena nižší, než je dohodnutá strike, jednoduše svého práva nevyužije a nechá opci vyexpirovat jako bezcennou. Nedávalo by příliš smysl, aby nakupoval za vyšší cenu, než je aktuální cena trhu. Pro investora nemá pak uplatnění opce význam.

Stejné platí i pro majitele put opce. Tomu dává opční put kontrakt právo otevřít krátkou pozici a toto právo využije pouze v případě, kdy aktuální cena trhu bude nižší než dohodnutá strike cena. Nedává smysl otevřít short obchod na nižší ceně, než je aktuální tržní, protože by člověk byl okamžitě v ztrátě. Put opci tedy nechá majitel expirovat v případě, že strike cena je níž, než je aktuální cena na trhu. Pro investora nemá pak uplatnění opce význam.

| Právo nakupujícího | Povinnost vypisovatele | |

| Aktuální cena vyšší než strike | Nakupující uplatní call opci | Vypisovatel musí prodat akcie na strike |

| Aktuální cena nižší než strike | Nakupující neuplatní call opci | Žádná |

| Právo nakupujícího | Povinnost vypisovatele | |

| Aktuální cena nižší než strike | Nakupující uplatní put opci | Vypisovatel musí nakoupit akcie na strike ceně |

| Aktuální cena vyšší než strike | Nakupující neuplatní put opci | Žádná |

Obchodování s opcemi se dá aplikovat na různé expirace. U likvidních akciových titulů je běžné, že se obchodují opce s expirací 1, 2, 3, 6 a 12 měsíců. Některé burzy nabízí i opce týdenní nebo dokonce denní.

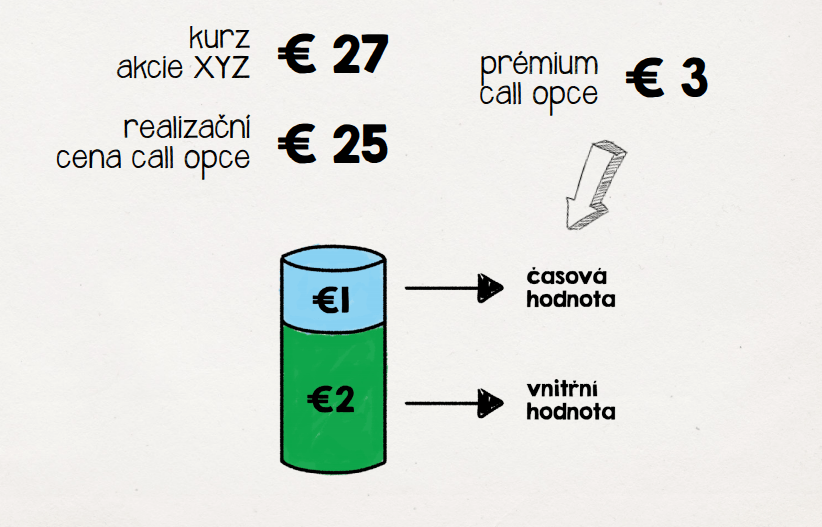

Cena opce

Pro pochopení opcí je nezbytné správně pochopit, z čeho se skládá a jak se chová cena opce. Opční prémium se skládá ze součtu dvou složek a to z časové hodnoty a vnitřní hodnoty.

Opční prémium = vnitřní hodnota opce + časová hodnota opce

Opce význam: Vnitřní hodnota opce

Vnitřní hodnotu mají jen opce, které jsou v penězích a je daná rozdílem mezi aktuální tržní cenou a realizační cenou. Opční prémium u těchto opcí je minimálně ve výši vnitřní hodnoty.

Pro zobrazenou call opci s realizační cenou 50 USD při tržní ceně podkladu 60 USD je vnitřní hodnota ve výši 10 USD, proto by i cena opce měla být minimálně v této výši. Pokud by opční prémium bylo nižší než 10 USD, vznikla by možnost bezrizikového obchodu. Proč?

Představme si, že realizační cena a tržní cena jsou stejné jako na obrázku výše, ale opční prémium je jen 7 USD. Za tržní cenu by se realizoval krátký prodej, z kterého by byl výnos 60 USD. Zároveň za 7 USD by se koupila opce s právem koupě podkladu za 50 USD, tedy celkové náklady na koupi podkladu by byly 57 USD. Rozdíl mezi výnosem z prodej akcií 60 USD a nákladem 57 USD na koupi akcií je čistý zisk 3 USD.

Opce význam: Časová hodnota opce

Opce jsou předkupní práva, která platí pouze po určitý čas. Množství času, kolik má opce do expirace, výrazně ovlivňuje její cenu. Pokud od ceny opce odečteme její vnitřní hodnotu, výsledkem je časová hodnota opce.

Časová hodnota opce = opční prémium – vnitřní hodnota opce

Tato složka ceny je závislá především na datu expirace a volatilitě. Čím je delší čas do expirace, tím je i časová hodnota opce vyšší. S přibližujícím se datem expirace se časová hodnota snižuje, její pokles, ale není lineární. Rozpad časové hodnoty akceleruje zhruba posledních 30 dní do expirace, nejvýraznější je posledních 14 dní do expirace.

Vypisovatel opce se zaměřuje právě na tento případ, kdy prodává opci a s blížícím se datem expirace hodnota opce klesá, což mu přináší zisk. Při expiraci opce je časová hodnota nulová.

Snadné vytváření kombinací opcí, rychlé zadávání příkazů nebo přehledný řetězec. Kvalitní platforma je základem pro úspěšné obchodování opcí. Tu pokročilou s nástroji jako OptionTrader či ComboTrader nabízí online broker LYNX. Objevte, co vše umí a jak dokáže zefektivnit trading.

Opce v penězích, opce na penězích a opce mimo peníze

Podle vztahu realizační ceny opce k tržní ceně podkladu mají opce následující složky ceny: opce na penězích, opce v penězích a opce mimo peníze.

Opce na penězích

Opce na penězích (At The Money – ATM) mají jen časovou hodnotu. Pokud je realizační cena opce stejná jako aktuální cena podkladu, opce je na penězích. Velmi zřídka se stává, že je cena podkladu totožná s realizační cenou. Proto se za opce na penězích považují ty, jejichž realizační cena je nejblíže k tržní ceně podkladu. Např. pokud je cena akcie 58,1 USD, za opci na penězích můžeme považovat ty, které mají realizační cenu 58 USD.

Opce v penězích

Opce v pěnezích (In The Money – ITM) mají vnitřní hodnotu i časovou hodnotu. Pro call opce je opce v penězích, pokud je realizační cena opce nižší, než je cena podkladu. Při ceně podkladu 50 USD je call opce s realizační cenou 45 USD v penězích.

Pro put opce je opce v penězích, pokud je realizační cena opce vyšší, než je cena podkladu. Při ceně podkladu 50 USD je put opce s realizační cenou 55 USD v penězích.

Opce mimo peníze

Opce mimo peníze (out of the money – OTM) mají jen časovou hodnotu, pro call opce je opce mimo peníze, pokud je realizační cena vyšší, než je cena podkladu. Při ceně podkladu 45 USD je call opce s realizační cenou 50 USD mimo peníze.

Pro put opce, je opce mimo peníze, pokud je realizační cena opce nižší, než je cena podkladu. Při ceně podkladu 50 USD je put opce s realizační cenou 45 USD mimo peníze.

Při držení opce až do expirace je potřebné mít na paměti, že pokud bude opce v penězích, dojde k automatickému přiřazení podkladu. Tedy u nakoupené call opce na akcie z obchodního účtu automaticky “zmizí” opce a namísto toho tam budou “přiřazeny” akcie. U nakoupené put opce přiřazením vzniká krátká pozice v akciích.

Vztah realizační ceny opce k tržní ceně podkladu platí obdobně při prodeji opcí. Opce mimo peníze mají jen časovou hodnotu, opce v penězích mají vnitřní i časovou hodnotu. Při expiraci mají opce mimo peníze nulovou časovou i vnitřní hodnotu. Opce v penězích mají při expiraci jen vnitřní hodnotu.

Čím je realizační cena blíže k tržní ceně, tím je i časová hodnota opce vyšší. Nejvyšší časovou hodnotu mají opce na penězích. Pro stanovení ceny opce byly vytvořeny různé matematické modely (binomický, Black-Scholes, Bjerksund-Stensland,…).

Během obchodování opcí není nutné znát tyto vzorce a výpočty, ale je nutné pochopit a aplikovat vypočítané hodnoty. Pro vypisovatele/prodávajícího opce je největším přínosem právě časová hodnota. Na trhu nikdy nevíte, kterým směrem se podklad bude vyvíjet, ale vždy máte jistotu, že životnost opce ke dni expirace končí.

Při expiraci mají opce nulovou časovou hodnotu. Pokud se tedy cena podkladu nebude vůbec měnit nebo se bude měnit jen mírně, vypisovatel opce bude stále profitovat na časové hodnotě, protože s poklesem časové hodnoty klesá i cena opce, kterou nejprve draze prodal a následně z důvodu poklesu časové hodnoty levněji koupil.

Stručně tedy můžeme říci, že opční kontrakty jsou předkupní práva, díky kterým investoři získávají možnost vstoupit do příslušného trhu, na předem sjednané ceně. Za toto právo kupující opce platí. Tato možnost není neomezeně dlouhá, je omezená na dobu expirace opce.

| druh | V penězích | Na penězích | Mimo peníze |

| CALL | Cena podkladu > realizační cena | Cena podkladu = realizační cena | Cena podkladu < realizační cena |

| PUT | Cena podkladu < realizační cena | Cena podkladu = realizační cena | Cena podkladu > realizační cena |

Americký vs. evropský typ opce

Na finančních trzích se obchodují různé typy opčních kontraktů. Nejběžnějším typem opce jsou americké a evropské. Tyto opce mají spoustu společných charakteristiky, co je ale důležité, je to, že mají několik podstatných rozdílů, které jsou dány způsobem vypořádání opce.

Víme, že opce jsou v podstatě předkupní práva, která majitel buď uplatní, nebo neuplatní. V případě uplatnění opčního práva, dochází k tzv. vypořádání, tedy splnění vzájemných povinností.

Americký typ opce

Základním charakteristikou americké opce je ta, že ji lze uplatnit kdykoliv před datem expirace, zatímco evropskou opci lze uplatnit pouze v den expirace. Americká opce tedy nabízí možnost předčasného vypořádání, držitel opce nemusí uplatnit svůj nárok pouze v předem dohodnutý čas, ale kdykoliv.

Americké opce dominují na derivátových burzách a jsou velmi oblíbeným instrumentem především pro akciové investory a investory obchodující ETF trhy.

S tím souvisí i podkladové akvitum, na které jsou opce navázány. Zjednodušeně lze říci, že opce amerického typu se obchodují pro taková aktiva, která lze fyzicky doručit, příp. taková, která mají fyzický, reálný podklad (akcie).

Na druhou stranu opce evropského typu jsou většinou navázaná na aktiva, která fyzicky neexistují a není tedy možné je doručit (indexy).

Dalším rozdílem je různé datum expirace, opce amerického typu zpravidla expirují třetí pátek v měsíci, zatímco opce evropského typu o den dřív.

Evropský typ opce

Hlavní charakteristikou evropské opce je ta, že nenabízí možnost předčasného uplatnění tak, jako ta americká. Držitel evropské opce tedy musí čekat na datum expirace a má nárok své právo uplatnit pouze v tento termín. Tato charakteristika se pochopitelně promítá do chování opce i její ceny.

Evropské opce bývají zpravidla levnější, právě díky této nevýhodě, obchodují se častěji na mimobuzovních trzích (tzv. OTC trhy).

Druhým hlavním rozdílem evropské opce vůči americké je způsob vypořádání. U amerického typu opce běžně dochází k fyzickému vypořádání, protože amaerický opce

(zpravidla) bývá navázána na fyzický reálný podklad.

To tedy znamená, že po uplynutí data expirace bude u americké opce doručeno podkladové aktivum, kupř. akcie či ETF.

U evropské opce nedochází k fyzickému vypořádání, ale dochází k vypořádání hotovostnímu. Znamená to tedy, že hodnota opce, která je dána rozdílem mezi realizační cenou a cenou vypořádání, bude připsána v na účet hotovosti po dni expirace.

Přestože se tak podle názvu může zdát, americký či evropský typ opce nemá žádnou spojitost s územím Evropy či Ameriky. Oba typy opcí lze obchodovat jak v USA tak v Evropě.

Formát zápisu opcí

Zde je příklad, jak se zapisuje konkrétní opční kontrakt pro příslušný titul.

XYZ: CALL 15 AUGUST 2017 € 100

Pro názornost si zápis rozebereme a vysvětlíme jednotlivé části.

XYZ: zkratka podkladového aktiva. Akcie Apple bude tedy mít kupř. AAPL

CALL: označuje typ opce. Víme že jsou call opce a put opce.

15 AUGUST 2017: označuje den expirace, tedy poslední datum, ke kterému je možné uplatnit opční právo

€ 100: toto je strika cena. Říká nám, že pakliže uplatníme opci, vstoupíme do trhu na ceně 100

Evropský typ opce je možné uplatnit pouze v den expirace, americký typ opce je možné uplatnit kdykoli před nebo v den expirace. Existují dva typy opcí. Kupní opce – call a prodejní opce – put. Oba typy opcí je možné nakupovat, tedy vstupovat do dlouhé pozice, ale i prodávat, tedy vstupovat do krátké pozice.

Obchodování opcí na stranu long a short

V obchodování akcií nebo futures jsou termíny long a short velmi běžné. Označují směr obchodu. Long (nebo dlouhá pozice) znamená, že investor příslušný investiční instrument nakoupil a zisk bude mít v případě, že cena trhu poroste výš.

Short (neboli krátká pozice) naopak říká, že investor příslušný titul nejprve prodává, aby jej v budoucnu koupil za nižší cenu. Profitovat bude v případě, že trh klesne pod jeho vstupní cenu.

Při longu tedy chceme, aby cena rostla, při shortu chceme, aby klesala. Jednoduché.

Jak tomu je ale v opčním obchodování?

Vzhledem k vícero možným kombinacím je potřeba si věc trochu ujasnit.

Mluvíme-li kupř. o tom, že máme pozici long call, znamená to, že jsme nakoupili call opce a máme tedy právo vstoupit do dlouhé pozice na podkladovém trhu (call dává právo vstoupit long). Analogicky pakliže máme long put, mluvíme o tom, že jsme nakoupili put opce a máme právo vstoupit do krátké pozice na podkladovém trhu (put dává právo vstoupit short). Pro prodej je to samozřejmě opačně, short call, značí že jsme prodali (vypsali) call opce a v případě, že nakupující opce uplatní, nás čeká povinnost zaujmout krátkou pozici. Short put pak značí povinnost zaujmout dlouhou pozici, pakliže dojde na exekuci opce.

| Typ | Akce | Pojem | Profitujeme když trh: |

| CALL | Nákup | Long Call | Vzroste |

| CALL | Prodej | Short Call | Klesne |

| PUT | Nákup | Long put | Klesne |

| PUT | Prodej | Short put | Vzroste |

Za použití vhodné obchodní strategie investor nemusí správně předpovídat, kterým směrem se cena podkladu bude vyvíjet. Navzdory tomu, že se cena podkladu nemění nebo jde mírně proti, investor může být ziskový. Opční spready umožňují maximálně kontrolovat případnou ztrátu z obchodu i při velkých cenových pohybech podkladu bez ohledu na to, zda pozici držíte jeden den nebo několik měsíců.

Předtím, než se pustíte do obchodování opcí, je nutné si uvědomit, že opce nejsou lepší nebo horší než ostatní investiční nástroje. Umožňují efektivně zajišťovat investiční portfolio, spekulativně obchodovat s využitím pákového efektu nebo generovat měsíčně stabilní příjmy.

Příliš riskantními strategiemi je však možné přijít o celý svůj investiční kapitál a můžete se vystavit i teoreticky neomezeným ztrátám, obdobně jako u jiných pákových produktů.

Cílem LYNX je naučit klienty zodpovědnému přístupu k obchodování. Ukázat pozitiva i negativa, potenciál i rizika obchodování opcí. A vysvětlit, jaký mají opce význam. Nebudeme se věnovat komplikovaným vzorcům oceňování nebo jiným matematicko-statistickým formulacím, které sice k obchodování opcí patří, ale není nutné umět je vypočítat. V 21. století už tyto záležitosti zvládnou počítače.

Pokud se rozhodnete pro obchodování opcí, připravte se na to, že se budete muset naučit mnoho nových věcí. Ale stojí to za to. Při zodpovědném přístupu k obchodování uvidíte svůj kapitál konzistentně růst.

V případě, že se chcete o opcích dozvědět více, doporučujeme navštívit náš Opční portál. Na jednom místě zde najdete vše důležité o opcích, včetně populárních opčních strategií.

LYNX Webinář: Co to jsou opce?

Opce význam: 8 výhod obchodování opcí

1. Páka u obchodování opcí

Princip obchodování opcí umožňuje využívání tzv. pákového efektu, při kterém na kontrolu určité investice není potřeba kapitál v plné hodnotě podkladu. Multiplikátor – násobitel – u opcí je číslo, které udává, o kolik se změní zisk/ztráta z obchodování, když se cena podkladu změní o 1 plný bod.

V případě akcií je multiplikátor 100 (při změně ceny akcie 1 bod je zisk/ztráta z obchodu 100,- USD), v případě opcí na futures ropy je to 1 000 (změna ceny ropy o 1 bod je zisk/ztráta 1000,- USD), v případě opcí na futures stříbra je to 5 000 (změna ceny stříbra o 1 bod je zisk/ztráta 5 000,- USD), atd.

Např. při koupi 100 ks akcií Apple za cenu 445,- USD jen za vlastní prostředky je potřeba 44 500,- USD. V případě nárůstu ceny na 560,- USD je zisk 11 500,- USD ((560 – 445) x 100), tedy 25,8% z původně investované částky 44 500,- USD.

Nákupem call opce při realizační ceně 445,- USD, ceně opce 28,- USD a expirací v září 2013 máte pod kontrolou také 100 ks akcií Apple, ale investice je jen opční prémium ve výši 2 800,- USD (28 x 100). V případě, že cena akcie bude na hodnotě 560 v době expirace, zisk z investice je 8 700,- USD ((560-445) x 100 – 2 800), tedy 310,7% z původně investované částky 2 800,- USD.

2. Omezené riziko opcí

Použitím správné opční strategie je možné velmi efektivně kontrolovat riziko obchodu. V předcházejícím příkladu je maximální ztráta při nákupu akcií 44 500,- USD, zatímco v případě nákupu opce jen 2800,- USD, přičemž jsme měli pod kontrolou stejný objem podkladu, tedy 100 ks akcií.

3. Nízká kapitálová náročnost opcí

Opce umožňují vstupovat do pozice s velmi malými kapitálovými požadavky. Flexibilita opcí dává investorovi s kapitálem 1 000,- USD více možností než obchodování např. samotných akcií.

4. Vyšší potenciální zisk

Některé strategie, jako například nákup call opce, přinášejí teoreticky neomezený potenciál zisku.

5. Zajištění opcemi

Pokud jste investor, který dlouhodobě drží akcie, určitě jste již zažili větší propad ceny akcií ve Vašem portfoliu. Opce se dají velmi efektivně využít i na zajištění jednotlivých titulů nebo i celého portfolia proti takovýmto nepříznivým změnám ceny. Zajištění je možné realizovat buď na každý titul zvlášť, nebo na portfolio jako celek.

V případě druhé možnosti se dají efektivně využít opce na indexy. Při zajištění jsou opce, podobně jako při pojištění domu či auta, nákladem, který je nutné platit pro případ extrémních pohybů. Samozřejmě nikdo nechce, aby mu vyhořel dům, ale pokud se to stane, je lepší být pojištěný.

6. Časová hodnota opce

Jednou z největších výhod obchodování opcí je časová hodnota. Většina ziskových opčních obchodníků těží právě z této vlastnosti opce. Prodávají opce, které v důsledku plynutí času ztrácejí na své hodnotě – jejich časová hodnota klesá. širokou škálou tzv. příjmových strategií dokáží pravidelně generovat zisky s vysokou úspěšností.

7. Velký arzenál strategií

Opce nabízí velmi širokou škálu opčních strategií, které je možné aplikovat na rostoucí i klesající trhy, či na pohyby do stran. Aby opční obchodník byl ziskový, nemusí nezbytně uhádnout směr, kterým se bude cena podkladu ubírat.

8. Časová nenáročnost opcí

Všechny uvedené atributy opcí umožňují obchodníkovi aplikovat co nejefektivnější strategii podle aktuální situace na trhu. čas hraje jednu z nejdůležitějších rolí při oceňování a obchodování opcí. Vhodnými strategiemi, zejména příjmovými, je možné s minimální časovou náročností řídit své opční pozice. Je možné obchodovat strategie s minimální časovou náročností a s předem stanoveným přesným rizikem.

LYNX opční portál: Vše, co potřebujete vědět o opcích

Chcete se o opcích dozvědět více? Online broker LYNX vám přináší všechny důležité informace a témata spojená s obchodováním opcí na jednom místě. Na opčním portálu najdete přehled nejpopulárnějších opčních strategií, vysvětlení řeckých písmen a volatility a jejího významu.

LYNX webináře na téma opcí

Zde uvádíme některé z našich webinářů zaměřených na opce. Webináře jsou vedeny zkušenými opčními obchodníky a důraz je kladen na praktické informace a tipy, které by mohly zlepšit vaše obchodování opcí:

- Obchodování opcí prakticky: Výhody a důvody, proč se zajímat o opce

- Jak nakoupit akcie se slevou

- Jak zdvojnásobit dividendu pomocí call opcí

- Základy obchodování opcí, díl 1: Co jsou opce a jak fungují

- Základy obchodování opcí, díl 2: Volatilita a opční strategie

- Základy obchodování opcí, díl 3: Spreadové strategie

Použité zdroje:

LYNX: Wat zijn opties en hoe kunt u handelen in opties? (24. 5. 2023); www.lynx.nl/beurs/beurs-koersen/opties/basisprincipes-handelen-opties/de-basis-handelen-in-opties-wat-zijn-opties/