V předchozím článku jsme se věnovali řeckým písmenům delta, gamma, vega a théta. V tomto článku si řekneme vše důležité o volatilitě. Poznejte, co znamená Volatility Smile, Volatility Skew a IV Rank. Pokud hledáte brokera pro obchodování opcí, klikněte zde.

Co je volatilita?

Volatilita je parametr, který měří intenzitu kolísavosti ceny určitého podkladu (např.akcie) za dané časové období. Čím je volatilita větší, tím více cena osciluje a tak vytváří větší cenové rozpětí. Ve světě opcí se střetáváme se dvěma základními volatilitami: historickou a implikovanou. Obě hodnoty se vyjadřují v procentech.

Historická volatilita

Historická volatilita vychází z historických cen určitého aktiva. Vyjadřuje míru rizikovosti investování do instrumentu nebo celého portfolia investičních nástrojů. Je to míra odchylky od očekávané ceny/výnosnosti podkladu v průběhu časového období. Zpravidla se určuje jako směrodatná odchylka a přepočítává se na roční volatilitu. Zjednodušeně můžeme říci, že volatilita je míra kolísání ceny podkladu za poslední rok.

Historická volatilita, jak už sám název napovídá, nám říká o vývoji v minulosti, neříká nic o budoucnosti. Pro obchodníka je to důležitý parametr, protože v mnoha případech lze z vývoje v minulosti odhadovat vývoj budoucí.

Graf dole ukazuje index AEX a ve spodní čísti vidíme jeho historickou volatilitu. To, čeho si asi každý ihned všimne, je skutečnost, že je vyjádřena procenty. Je spočítána jako uskutečněný pohyb za posledních 30 dní vztažený k ročnímu základu. V našem případě tedy pohyb za posledních 30 dní představuje cca 10% ročního pohybu. To, jak se počítá a co vyjadřují ony procenta si ukážeme dále.

Historická volatilita nám tedy ukazuje skutečný pohyb akcie nebo indexu tak, jak k němu došlo. Počítá se zpravidla na bázi standartních odchylek denních výsledků a má obecně negativní korelaci ke směru ceny. Během poklidných období, kdy jsou denní pohyby minimální se obyčejně snižuje a naopak, přijde-li na trh výprodej, cena prudce padá, šíří se panika a narůstá.

Implikovaná volatilita

Implikovaná volatilita je očekávání budoucího fluktuačního rozpětí ceny podkladového aktiva, která je již zahrnuta v aktuální hodnotě opce. Neříká nám tedy, jak se věci měly v minulosti, ale říká nám něco o očekávání v budoucnosti.

Na rozdíl od historické se implikovaná volatilita neustále mění. Ceny opcí se stále pohybují na základě změny nabídky a poptávky. Je-li kupř. vysoká poptávka po put opcích (třeba proto, že se očekává propad trhu) implikovaná volatilita vzroste a díky tomu vzroste i cena opce. Mají na ní vliv různé faktory – makroekonomické či politické události, vyhlašování kvartálních výsledků a další.

Cenu opce (P) můžeme zjednodušeně vyjádřit jako funkci ceny podkladu (S), času do expirace (T) a volatilitu podkladu (HV).

P = f( S, T, HV)

Dosazením hodnot je možné stanovit teoretickou cenu opce P. Na burze se však tržní cena opce může lišit od její teoretické ceny. Např. před blížícím se vyhlašováním výsledků společnosti narůstá cena opcí, protože trh očekává nějaké výsledky, ale nemá jistotu, jaké budou a jaký budou mít vliv na cenu podkladu. Čím je implikovaná volatilita vyšší, tím větší je nejistota na trhu a tedy se předpokládá i větší pohyb a opční prémium narůstá.

Implikovaná volatilita je tedy klíčovým prvkem pro ocenění opčního prémia. Její hodnota je určena trhem na základě nabídky a poptávky. Market makeři, kteří neustále kótují ceny opcí a zprostředkovávají likviditu trhu, určují výši implikované volatility svou nabídkou bid a ask cen.

Procentuální vyjádření volatility

Jak jsme již zmínili, historická i implikovaná volatilita je vyjádřena jako procentuální hodnota. Tato hodnota ukazuje na volatilitu na roční bázi. Abychom vypočítali volatiltu na denní bázi, je potřeba tuto hodnotu vydělit číslem 16. Nyní se nabízí otázka, proč právě číslem 16.

Šestnáct je odmocnina z celkového počtu obchodních dní v jednom roce. V kalendářním roce máme 256 obchodních dní (některé modely počítají s 252, ale pro lepší zaokrouhlení použijeme číslo 256). Pakliže odmocníme číslo 256, dostaneme se na hodnotu 16.

Interpretace implikované volatility

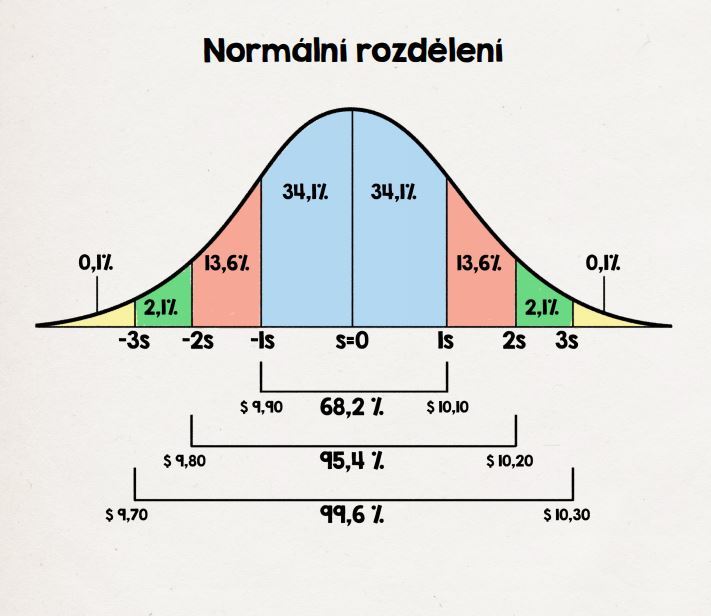

Bez zacházení do složitých matematických kalkulací je nezbytné si pro lepší objasnění implikované volatility vysvětlit základní statistické hodnoty.

Index volatility VIX má hodnoty vyjádřené v procentech. Ty představují očekávané rozpětí pohybu indexu S&P500 za období jednoho roku s pravděpodobností 68,2%. Implikovaná volatilita 16 % na roční bázi odpovídá implikované volatilitě 1 % na denní bázi. To znamená, že u 68,2 % obchodních dní (dvakrát 34,1%, jelikož pohyb může být jak nahoru, tak dolů) je očekáván denní pohyb ve výši maximálně 1%. U zbývajících 31,8 % obchodních dní (100 % – 68,2 %) se očekává dosažení většího pohybu.

Dále je podle normálního rozložení předpoklad, že u 27,2 % obchodních dní (dvakrát 13,6 %) bude dosaženo denního pohybu ve výši mezi 1. a 2. standartní odchylkou. V tomto případě jde o cenový pohyb mezi 1 % a 2 % nebo -1 % a -2 %. U 4,2 % obchodních dní (dvakrát 2,1 %) se očekává denní pohyb v rozmezí 2 % a 3 % nebo -2 % a -3 %. U pouhých 0,2 % obchodních dní (dvakrát 0,1 %) je předpoklad denního pohybu vyšší než 3 % nebo -3 %.

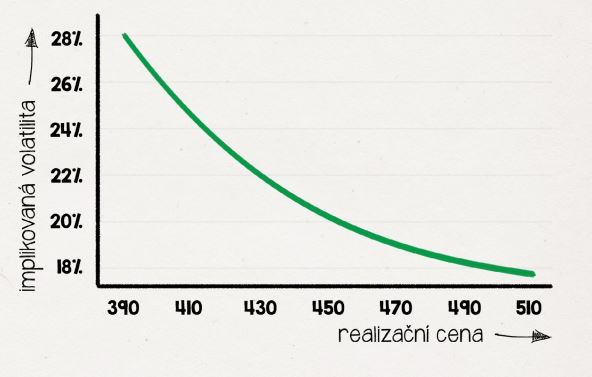

Volatility Skew

Opce, které mají stejný den expirace, ale různou realizační cenu, nemají stejnou implikovanou volatilitu. To znamená, že opce s různou strike cenou jsou oceněny na základě rozdílného očekáváného pohybu. Put opce na penězích mají zpravidla vyšší implikovanou volatilitu, než put opce mimo peníze. Tento fenomén se označuje jako Volatility Skew, neboli sklon volatility.

Pro každého opčního tradera je nezbytné pochopení vlivu Volatility Skew na jejich investiční rozhodnutí. Put opce mimo peníze s relativně vyšší implikovanou volatilitou lze přirovnat k pojištění proti požáru na váš dům. Šance, že dům začne hořet, je malá. Jestliže ale k tomu dojde, ztráty jsou obrovské. Převedeno na investiční rovinu – pakliže trh hluboce spadne, tyto OTM put opce jsou ochrana proti velké ztrátě na portfoliu.

Časová struktura

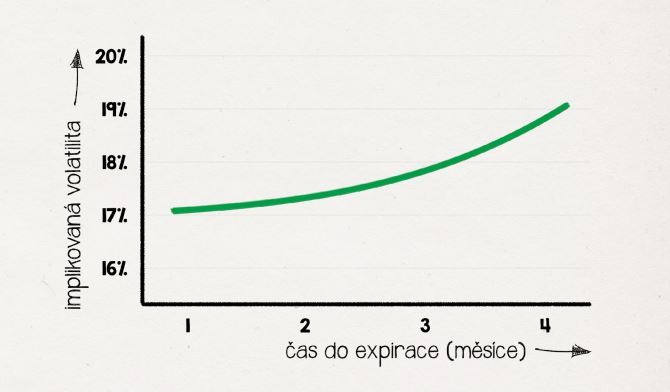

Zatímco volatility skew vyjadřuje rozdíl implikované volatilty u opcí se stejným datem expirace ale odlišnými strike cenami, časová struktura vyjadřuje taky rozdíl v implikované volatilitě ale u opcí se stejnou strike cenou a s rozdílnými daty expirace.

Opce se stejnou strike cenou ale různými daty expirace mají rozdílnou implikovanou volatilitu, a proto se liší i jejich ceny. Tento efekt vysvětluje, jak trh oceňuje hodnoty podkladového aktiva založené na budoucích událostech. Implikovaná volatilita kupř. roste s blížícím se datem zveřejnění kvartálních výsledků. Jakmile jsou data zveřejněna, implikovaná volatilita klesá.

Časová struktura vyjadřuje vztah mezi implikovanou volatilitou a časem do expirace. Díky tomu lze přečíst, zda jsou opce pro danou expirace relativně levné nebo drahé. Není nezvyklé, že v letních měsících jsou opce oceněny s nižší implikovanou volatilitou než kupř. v září. Léto je obyčejně na trzích klidné, a proto i ceny opcí jsou levnější.

| Expirace | Implikovaná volatilita |

| 10 dní | 19,55% |

| 40 dní | 19,73% |

| 70 dní | 18,10% |

| 100 dní | 17,58% |

V posledních letech se ukazuje, že když trh začne klesat, implikovaná volatilita opcí s bližší expirací se zvyšuje rychleji než u dlouhodobých opcí. Krátkodobé opce jsou oceněny s nižší volatilitou, zatímco ty dlouhodobé mají volatilitu vyšší. Dojde-li na trhu k určitému pohybu, pak se implikovaná volatilita krátkodobých opcí zvýší výrazně více, než těch dlouhodobých. Čím bližší datum do expirace, tím výraznější vliv má pohyb trhu na implikovanou volatilitu.

Čtěte také >> Úspěšné obchodování s volatilitou prostřednictvím opcí

Volatility Smile

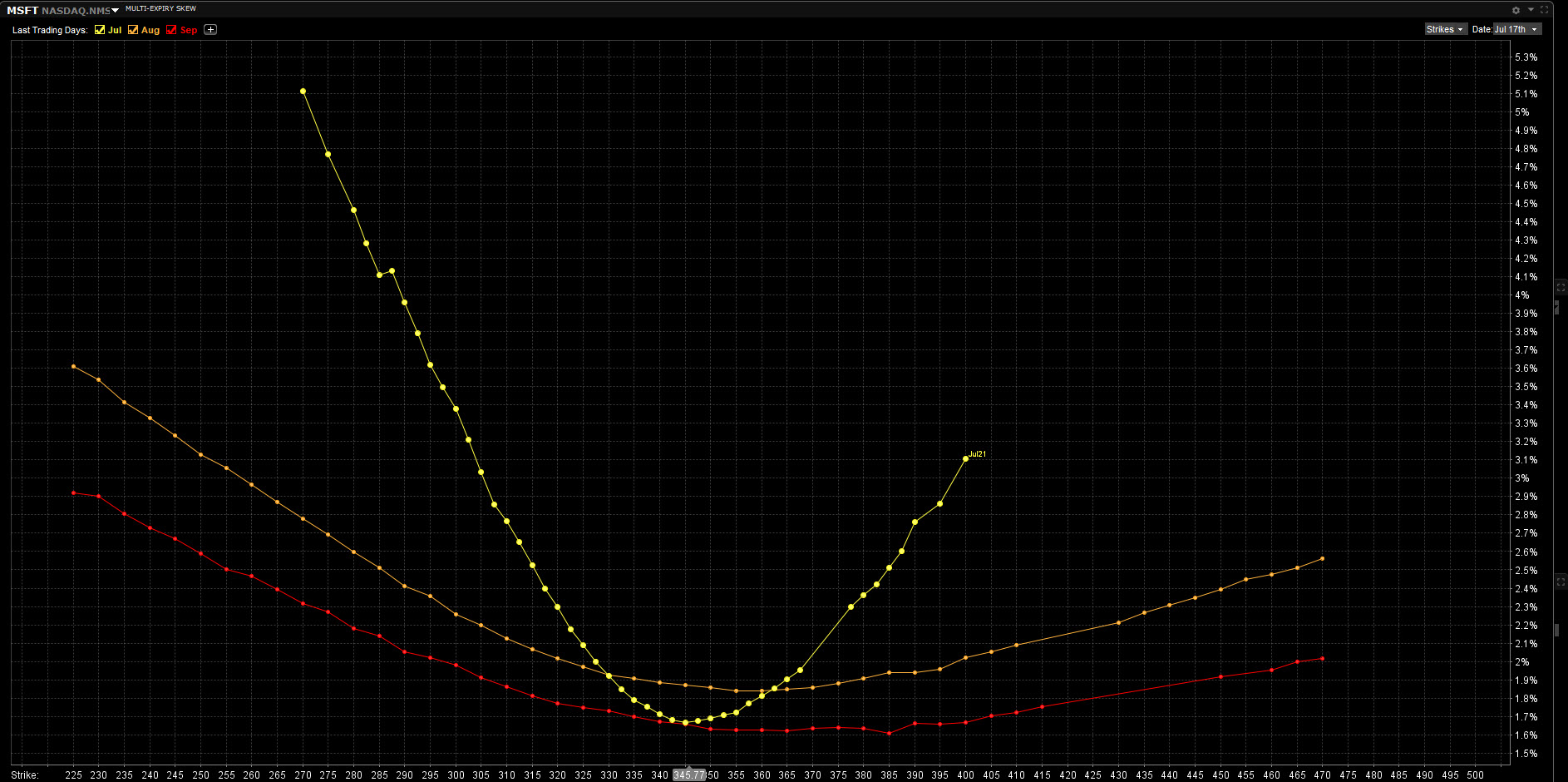

Jedná se o situaci, kdy opce na penězích (At The Money) mají nižší implikovanou volatilitu než opce mimo peníze (Out Of The Money) a v penězích (In The Money). V této situaci se implikovaná volatilita put a call opcí zvyšuje s tím, jak se realizační cena dále odchyluje od aktuální ceny podkladového aktiva.

To ukazuje přiložený graf. Volatilita červencových, srpnových a zářijových opcí klesá s tím, jak se přibližují k realizační ceně. A roste s tím, jak se vzdalují od realizační ceny. Kvůli tvaru, který graf znázorňuje, hovoříme o Volatility Smile (graf připomíná úsměv).

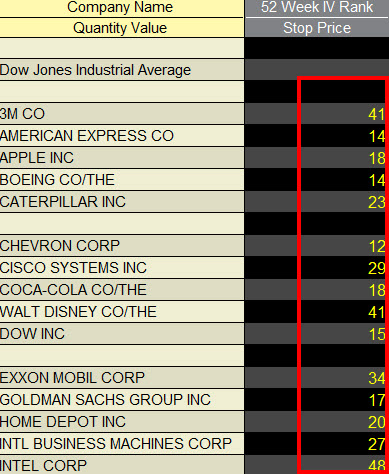

Implied Volatility Rank (IV Rank)

IV Rank ukazuje aktuální implikovanou volatilitu konkrétního podkladového aktiva ve vztahu k implikované volatilitě za posledních 52 týdnů. Pokud se IV Rank rovná nule, znamená to, že aktuální úroveň implikované volatility dosáhla nejnižší úrovně za poslední rok. Pokud se Implied Volatility Rank rovná 100, znamená to, že implikovaná volatilita dosáhla nejvyšší úrovně za poslední rok.

Implied Volatility Rank nám pomáhá pochopit, zda je implikovaná volatilita konkrétního nástroje vysoká nebo nízká. Když je implikovaná volatilita vysoká, může být užitečné sledovat opční strategii, která vydělává na klesající volatilitě, zatímco když je implikovaná volatilita nízká, může být užitečné sledovat opční strategii, která vydělává na rostoucí volatilitě.

Závěrem

Pochopení historické a implikované volatility není nejjednoduší, ale jde o důležitý aspekt v opčním tradingu. V našem archívu webinářů najdete na téma volatility opcí několik webinářů, což rozhodně doporučuji ke shlédnutí.

V dalších článcích se budeme věnovat jednotlivým opčním strategiím, jako je covered call nebo covered put, vertikální spread, straddle, strangle nebo iron condor.

Obchodování opcí prostřednictvím LYNX

Obchodujte opce na akcie, indexové opce nebo opce na futures snadno a rychle na mnoha opčních burzách po celém světě. Prostřednictvím online brokera LYNX je možné obchodovat opce na akcie na více než 3.000 amerických akcií. Získejte přístup k efektivním opčním nástrojům jako je OptionTrader, OptionPortfolio, ComboTrader a Option Strategy Lab, které posouvají analýzu opcí a jednoduchost zadávání opčních pokynů a kombinací na vyšší úroveň.

Další použité zdroje:

BLEKEMOLEN, J. De historische en implied volatility van opties. LYNX [online]. Vydáno 17. 5. 2022 [cit. 25. 11. 2022]. Článek naleznete zde.