Abychom pochopili, že ne vždy je vše snadné, jak se může na první pohled zdát, podívejme se na samotná čísla. Z dostupných údajů je patrné, že v letech 1987 až 2006 vzrostl index S&P 500 v průměru o 11,8 % ročně, zatímco retailoví investoři dosáhli v průměru jen na 4,3 % ročně. To je celkem značný rozdíl, že?

Nejlepší investiční guru a jejich úspěšné strategie

Mezi investory je všeobecně známo, že z dlouhodobého hlediska trhy vždy rostou.

Přesto jen malé množství obchodníků dokáže této skutečnosti plně využít. Zde vám představíme 11 nejlepších investiční guru, kteří opakovaně dokázali na finančních trzích uspět. Seznámíme vás s jejich způsobem myšlení, investičními strategiemi i tajemstvím jejich úspěchu.

Proč investoři většinou ztrácí, přestože obchodování vypadá tak snadno?

Investování není tak jednoduché, jak by se mohlo na první pohled zdát. Ostatně podívejme se na některé údaje z amerického akciového trhu, který je investory považován za nejdůležitější akciový barometr světa.

Index S&P 500 za posledních 60 let vzrostl v průměru o 11 % ročně. Mezi léty 1950 a 1970 pak činil průměrný nárůst 12,1 % ročně a od roku 1983 do roku 2003 se jednalo dokonce o 13 % ročně. To je poměrně slušný výsledek nemyslíte? Investorům pak už jen stačí počkat si na krátkodobý poklesu tohoto indexu, nakoupit potřebné ETF a za pár let mají na důchod vystaráno.

Realita je však bohužel jiná. Soukromí investoři na trhu většinou prodělávají, a to z mnoha důvodů. Často nakupují, když je cena vysoko, a prodávají, když je cena nízko. Neúspěšní investoři také předčasně uzavírají své ziskové pozice, zatímco ztrátové pozice drží až příliš dlouho. V anglickém jazyce pro takovou situaci existuje výstižné rčení: „Eat like a bird and poop like an elephant.”

Soukromí investoři vs. S&P 500 za období 1987 až 2006

| S&P 500 Index | 11,8 % ročně |

|---|---|

| Soukromí investoři | 4,3 % ročně |

Je smutnou pravdou, že většina profesionálních správců investičních fondů a mediálních investičních zpravodajů, navzdory jejich reputaci a nejrůznějším proklamacím, svými výsledky za trhem zaostává.

Investiční fondy vs. S&P 500 za období 1983 až 2003

Abychom si uvědomili, jak podstatné rozdíly přináší i zdánlivě malé odchylky, podívejme se nyní na výsledky indexu S&P 500 a investičních fondů v letech 1983 až 2003.

Index S&P 500 v tomto období vzrostl průměrně o 11,8 % ročně, zatímco investiční fondy o 10,3 % ročně.

| S&P 500 Index | 11,8 % ročně |

|---|---|

| Soukromí investoři | 10,3 % ročně |

Na první pohled se nejedná o žádný velký rozdíl. Při pohledu na celkovou návratnost za 20 let s počáteční investicí $10.000, je už ale rozdíl patrný. Zatímco tržní hodnota dosáhla přibližně 115.230,88 dolarů, návratnost u investičních fondů se pohybovala přibližně kolem 71.041,19 dolarů. Rozdíl v návratnosti za toto období je tedy kolem 44.189,68 dolarů.

I ve svém nejúspěšnějším období mezi roky 1984 a 1994, byla pouze čtvrtina podílových fondů schopna svými výsledky překonat trh. Také je třeba mít na paměti, že mnoho fondů dokonce zaniklo.

Proč investoři naslouchají „odborníkům“, přestože se ve více než 80 % mýlí?

Ano, mediální investiční poradci a odborníci mají opravdu špatné výsledky. Rozsáhlá studie ukázala, že z 82.000 odborných investičních doporučení bylo správně předpovězeno méně než 20 % výsledků. Dokonce lze tvrdit, že čím jsou investiční odborníci známější, tím horší jejich předpovědi často bývají.

Rozumní investoři by měli mít na paměti, že tito poradci sami často neobchodují, a navíc nenesou za svá rozhodnutí a špatné předpovědi zodpovědnost. Jejich investičním doporučením tedy nelze příliš důvěřovat.

Trhy se často pohybují náhodně a chovají se iracionálně. Problémem mnoha investorů je ale skutečnost, že za těmito pohyby stále hledají racionální odůvodnění a pro každou událost se snaží najít rozumné vysvětlení. Proto jsou předpovědi těchto rádoby investičních odborníků natolik populární, ačkoliv úspěšnost jejich investičních doporučení je velmi nízká.

Proč tedy investoři na finančních trzích selhávají?

Jak už bylo řečeno, většina investorů a podílových fondů se svými výsledky za trhem zaostávají. Ukázali jsme si, že se až příliš často spoléhají na rady a doporučení od mediálních analytiků a investičních poradců, jejichž doporučení jsou na velmi nízké úrovni.

Problémem pro investory může být i lidský mozek samotný. Ten se ze své podstaty snaží o racionální vysvětlení jevů a událostí kolem sebe. Proto se i většina obchodníků v tržních pohybech snaží odhalit pevný řád a pátrají po příčinách těchto událostí.

Finanční trhy se ale zejména v krátkodobém horizontu chovají iracionálně. Pro některé cenové pohyby jednoduše neexistuje logické vysvětlení. Například rozdíl mezi nejvyšší a nejnižší hodnotou akcie může ročně kolísat mezi 40-50 %, aniž by pro takový pohyb existovala nějaká zjevná objektivní příčina.

Aby toho nebylo málo, je důležité si uvědomit, že přestože trhy dlouhodobě rostou, neznamená to, že je jejich růst rovnoměrný. Představme si například investici 100 dolarů do indexu S&P 500. Za období od roku 1926 do roku 2006 by náš zisk činil kolem 307 700 dolarů. To je samozřejmě hezký výsledek!

Důležité ale je, že téměř 99 % tohoto zisku pochází pouze ze 4 % nejlukrativnějších měsíců z celého období. Kdybychom propásli tyto důležitá 4 % z nejvýnosnějších měsíců, náš zisk by byl pouhých 1 823 dolarů! Tento rozdíl je na první pohled patrný a ukazuje se, že správné načasování našich obchodních vstupů a výstupů má velký vliv na to, jak bude naše investiční strategie úspěšná.

Studie ukazují, že na trzích, kde je největší zisk realizován ve velmi krátkém čase, by měla být úspěšnost našich vstupů kolem 74 %. Vzhledem k tomu, že čtyři z pěti odborníků se ve svých investičních doporučeních mýlí, nejedná se zdaleka o až tak jednoduchý úkol.

Proč investoři nejsou schopni lépe časovat své obchody?

Na finančních trzích existují v podstatě 3 pohyby. Cena může růst, klesat, nebo se pohybovat do strany. Pro investory by bylo ideální, kdyby tyto pohyby probíhaly rovnoměrně a byly předvídatelné. Tak tomu ale bohužel není. Cenové pohyby velmi často probíhají spíše chaoticky. Období růstu často střídají období poklesů. To samozřejmě obchodníkům ztěžuje dělat správná investiční rozhodnutí.

Navíc důsledkem evoluce je lidský organismus naprogramován tak, aby se co nejvíce vyhýbal případným nebezpečím. V situacích, kdy vycítíme nebezpečí, často volíme útěk. To je možná dobrá strategie pro naše přežití, ale na finančních trzích nám to může naopak přinášet řadu problémů.

Neochota riskovat a strach i z malého cenového protipohybu proti otevřené pozici, jsou často důvody, proč mnoho investorů není profitabilních, přestože je jejich investiční myšlenka či strategie správná.

| Dluhopisy | 0,86 % ročně |

| Akcie | 7,5 % ročně |

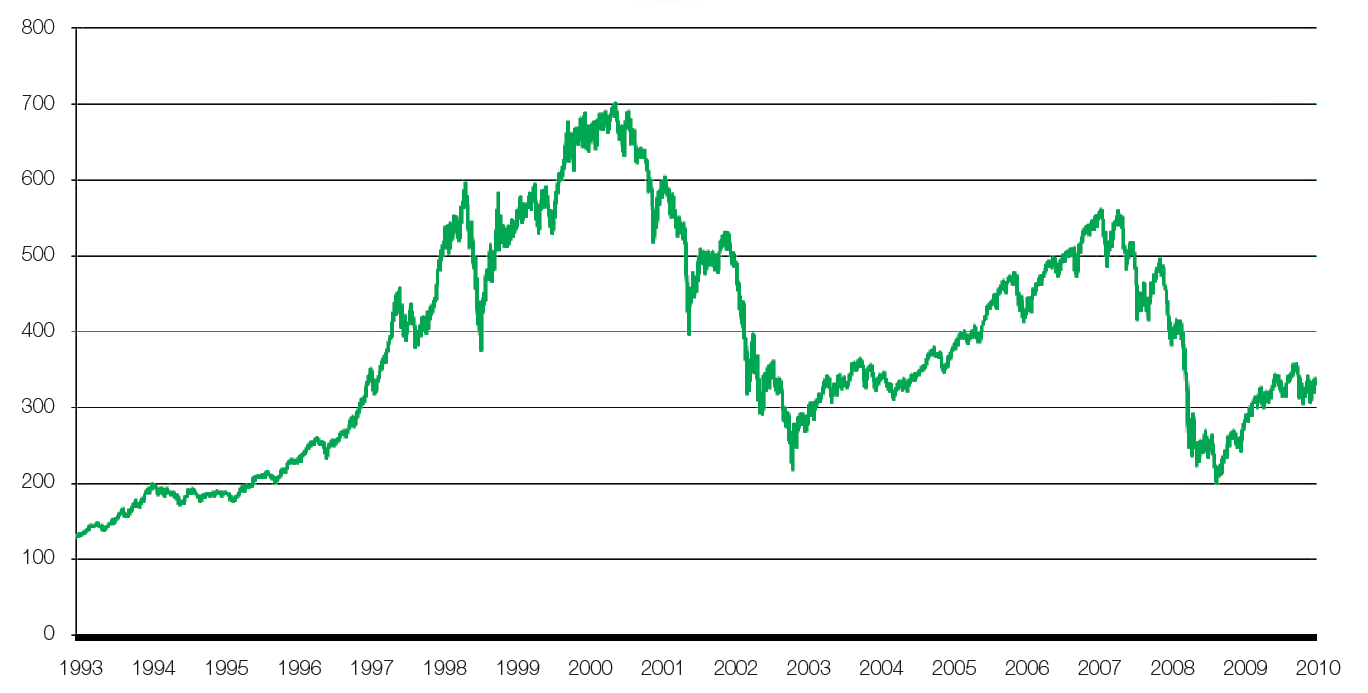

Na příkladu nizozemského akciového indexu AEX si ukážeme, že i kdybychom byli trpělivými a psychicky odolnými investory, které krátkodobé cenové pohyby nerozhodí, neznamená to, že máme vyhráno.

Představme si investiční strategii založenou na dlouhodobém růstu tohoto indexu. Pokud bychom investovali od roku 1997 do roku 2010, tak po 13 letech bychom byli zhruba na stejné úrovni, na které jsme začínali. I samotné indexy totiž prochází různými obdobími, kdy se cena pohybuje do strany, případně cena klesá. A období bez výraznějšího růstu mohou trvat i mnoho let.

Graf AEX indexu

Finanční trhy jsou tedy světem plných nejistot a ukázali jsme si, že přestože investování vypadá snadně, rozhodně se o nic jednoduchého nejedná. Nejenom, že se často nemůžeme spolehnout na doporučení nejrůznějších odborníků, ale často jsou naším nepřítelem i naše vlastní hlava a emoce.

Naštěstí jsou zde ale lidé, od kterých se můžeme nechat inspirovat. Nejlepší investoři tohoto světa, za které mluví prokazatelné výsledky a mnohaleté investiční zkušenosti. Pojďme se tedy společně ponořit do světa těchto investičních guru a seznámit se s jejich životní cestou, strategiemi i tajemstvích jejich investičních úspěchů.