Akcie Coca-Cola mají čerstvě po jednom důležitém milníku, který spočívá v dokončené akvizici s Bodyarmor. Firma tak rozšířila portfolio svých produktů. Společnost mimo jiné zase zvedla dividendu, čímž si drží značnou část investorů. Coca-Cola akcie také patří mezi tituly, které jsou odolné proti inflaci (tzv. inflation-proof stocks). Ta totiž firmám doslova požírá marže díky rostoucím nákladům, ale výrobci potravinových a nápojových produktů bývají často ušetřeni a za chvíli si řekneme proč.

V rámci fundamentální analýzy si ukážeme, že aktuální rok se podniku docela daří. Rozebereme si také aktuální cenový graf a identifikujeme důležité oblasti pro vývoj ceny akcie KO.

Coca-Cola a akvizice s Bodyarmor za 5,6 miliardy USD

Coca-Cola začátkem listopadu oznámila, že získala plnou kontrolu v podniku Bodyarmor, který se zaměřuje na sportovní nápoje. Už v roce 2018 zakoupila 15% podíl ve firmě. Tím se tehdy Coca-Cola stala druhým největším akcionářem Bodyarmor. Koupě zbylých 85 % proto nebyla zrovna překvapující. Už jen z toho důvodu, že v únoru 2021 společnost Coca-Cola svůj záměr veřejně ohlásila. Transakce za akvizici byla každopádně obrovská – 5,6 miliardy USD. Pro Coca-Colu se tak jedná o vůbec největší obchod ve své historii.

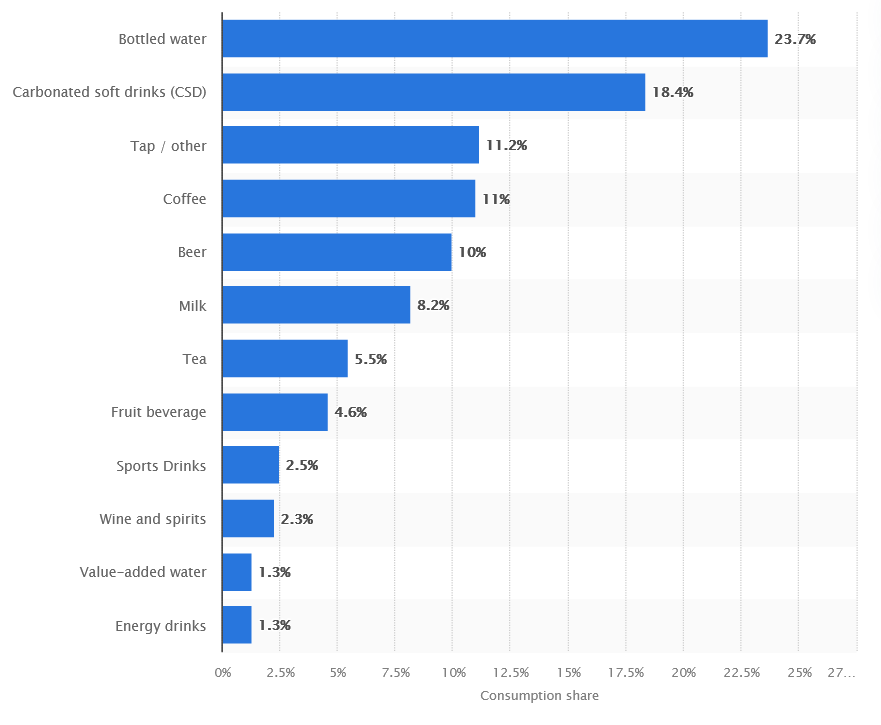

Coca-Cola si touto akvizicí samozřejmě zajistila rozšíření svého nápojového portfolia právě o sportovní nápoje. Je zřejmé, že se tím snaží konkurovat svému největšímu rivalovi PepsiCo. Tato konkurence totiž vlastní jiného známého výrobce sportovních drinků Gatorade. Nicméně firma Gatorade se svým zhruba 70% tržním podílem v USA naprosto dominuje. Coca-Cola ovšem nevlastní jediného výrobce sportovních nápojů. Má ještě svou vlastní značku Powerade, která má podíl na trhu něco přes 16 %. Společně s Bodyarmor by ale měli dosáhnout tržního podílu 22 %.

Pořád je to mnohem méně než konkurence. Nicméně lze očekávat, že akvizice je prvním krokem v rámci jejich strategie. Je třeba si totiž uvědomit, že Bodyarmor má nyní díky Coca-Cola mnohem širší možnosti například v oblasti marketingu. Dle mého lze tedy předpokládat, že jejich podíl na trhu po akvizici vzroste.

Dalším zdrojem kritiky je fakt, že sportovní a energetické nápoje (Bodyarmor je produkuje též) tvoří v USA 3,8% spotřebu ze všech druhů nápojů. Nepřekvapivě tomu vévodí balená voda a slazené nealkoholické nápoje. Ne jenom, že si Coca-Cola akvizicí nezajistila významnější podíl na trhu, ale dokonce se ani nejedná o lukrativní druhy nápojů. Dle mého ale výnosy určitě porostou. Jak moc se ale teprve zjistí v následujících obdobích. Domnívám se ale, že vliv na očekávání investorů to má už nyní.

Akcie Coca-Cola jako zajištění proti inflaci?

Jak už bylo řečeno, akcie Coca-Cola jsou obecně považovány za instrument vhodný pro zajištění se proti inflaci. Kromě toho jsou pokládány i za tzv. recession proof. Čili by měly být schopny lépe čelit dopadům, které přináší období ekonomické recese. Inflaci by investoři rozhodně neměli podceňovat, protože může mít dopad na reálný výnos z jejich investic. Je proto důležité její vývoj sledovat.

Produkty Coca-Cola jsou dostupné i v těžkých finančních dobách. Pokud je firma nucena kvůli inflaci zvyšovat ceny, i tak se poptávka po jejich produktu nesníží. Coca-Cola byla nucena zvýšit ceny již v první polovině roku a dle jejich tvrzení se poptávka nezhoršila. Podnik má ještě možnost jednoduše zmenšit velikost láhví, což dělala již v minulosti. Coca-Cola je v každém případě společností, která svůj produkt prodává ve více jak 200 zemích na celém světě. Už jenom v tom je obrovská síla.

Akcie Coca-Cola jsou navíc prověřené časem, protože jsou veřejně obchodovatelné více jak 100 let. Za tu dobu svět zažil mnoho velkých krizí a období s vysokou a rychle akcelerující inflací. Pokud akciový titul prošel tímto „testem“, domnívám se, že je vysoká šance, že projde znova. Jistou zajímavostí i je, že Buffettův Berkshire vlastní na 400 milionů akcií Coca-Cola. Dnes má tento podíl hodnotu 23,1 miliardy USD.

Vzhledem k tomu, že se celý svět potýká s vysokou a akcelerující inflací, jsou dle mého názoru akcie KO zajímavou příležitostí. Jenom v USA byla meziroční inflace za listopad 6,8 %, což je 39leté maximum.

Chcete získat zdarma tipy na zajímavé akcie?

Odebírejte pravidelný týdenní akciový newsletter Breakout Trader. Každý týden tip na obchodování čtyř světových akcií.

Coca-Cola potvrzuje svoji pozici dividendového krále

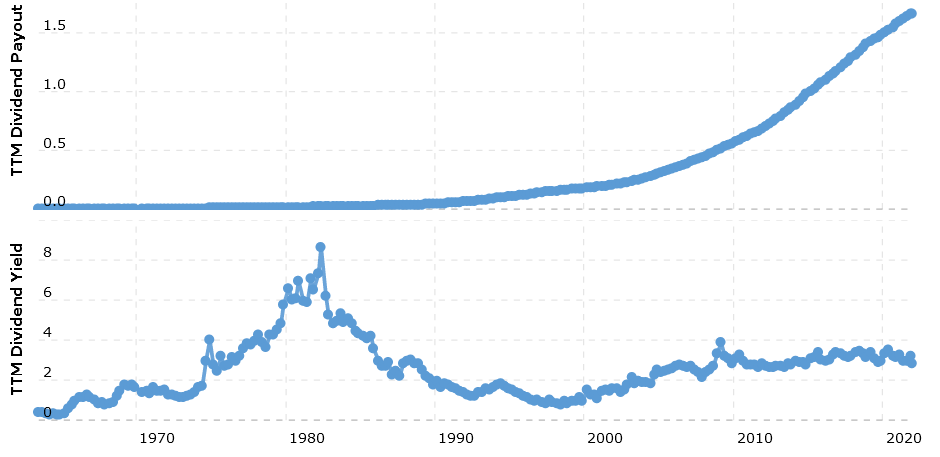

Společnost Coca-Cola vyplácí dividendy už 59 let. Za tu dobu se nikdy nestalo, že by výplaty dividend zrušila. I stabilně vyplácené dividendy jsou jakýmsi atributem pro dlouhodobě stabilní firmu. Pokud jakákoliv akciová společnost není schopna delší dobu vyplácet dividendy, je to dle mého vnímáno negativně. Kromě toho, že Coca-Cola vyplácí dividendy 59 let, po celou dobu je soustavně navyšuje. Nejedná se o žádné závratné sumy, ale myslím si, že v relativních číslech je dividendový výnos za 59 let po většinu času pěkný. Za rok 2021 činil dividendový výnos 2,8 %. Jenom pro představu, průměrný dividendový výnos indexu S&P 500 za rok 2021 byl zhruba poloviční.

Jak vyplývá z grafu, dividendový výnos v absolutní hodnotě po celou dobu postupně stoupá. Za posledních 10 let se výnosnost držela kolem 3 %, což bylo při nižší inflaci skvělý výnos.

Fundamentální analýza akcie Coca-Cola (KO)

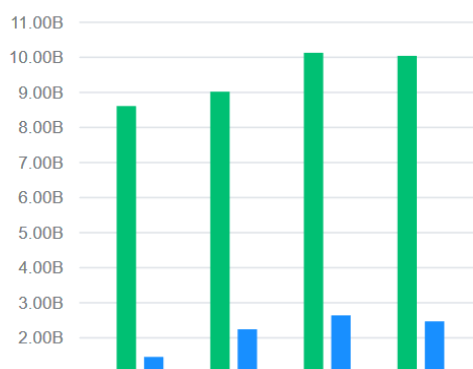

Hospodářské výsledky za třetí kvartál roku 2021 byly dle mého pro akcie Coca-Cola spíše úspěchem. Výnosy dosahovaly velmi silných 10,06 miliardy USD, což je však mezikvartálně mírný pokles. Druhý kvartál dělaly výnosy 10,15 miliardy USD, takže obdobný výsledek. Zisk za třetí kvartál dosahoval solidních 2,47 miliardy USD. Druhý kvartál činil zisk 2,64 miliardy USD, takže mezikvartálně si firma pohoršila o 6,44 %. I přesto si ale myslím, že se jedná o dobrý výkon.

Hrubá marže je téměř 61 %. Coca-Cola si hrubou marži drží v blízkosti 60 % sedm posledních čtvrtletí. Provozní marže je téměř 30 %. A čistá zisková marže je na pěkných 24,56 %. Coca-Cola si poslední tři roky drží úspěšně čistou marži kolem 24 %. Dokonce i růst nákladových položek způsobených vysokou inflací nezpůsobil jejich pokles. Firma akorát zvedla úměrně ceny a tím se vše vyřešilo. Všechna odvětví ale takto postupovat nemohou.

Provozní výnosy si mírně pohoršily o více jak 6 % na 3 miliardy USD. I přesto se za posledních sedm kvartálů jedná o druhý nejlepší výsledek. EBITDA mezikvartálně klesla o 6,15 % na 3,37 miliardy USD. Volné cash flow je pěkných 3,43 miliardy USD. Největší část cash flow plyne právě ze zisku. Zisk na akcii (EPS) je 0,57 bodů. Poměrový ukazatel P/E je 26 bodů. Samo o sobě to není extrémně vysoké číslo, ale na tohle odvětví je todle mého už docela dost. Rentabilita vlastního kapitálu (ROE) dosahuje horentních 43,22 %. Předešlá kvartální období byla víceméně obdobná. Rentabilita na investovaný kapitál (ROIC) je však střídmých 14,73 % – že by větší dluhové financování?

Ukazatel pohotové likvidity (quick ratio) je 1,32 bodů. V obecnosti literatura uvádí, že cokoliv nad 1 bodem je přijatelné. Z principu je pak podnik schopen se vyrovnat se svými závazky okamžitě, aniž by prodával cokoliv ze svého majetku. Neplatí ovšem, že čím vyšší poměr, tím lépe. Hotovost nebo likvidní aktiva totiž nenesou zrovna vysoký výnos. Co se týká ukazatele běžné likvidity (current ratio) je na 1,52 bodech. Řečený ukazatel by se měl pohybovat kolem 2 bodů. Rozdíl mezi oba ukazateli je v tom, že pohotová likvidita kalkuluje pouze s velmi likvidními aktivy. Mezi to patří krátkodobé investice. Zatímco ukazatel běžné likvidity počítá se všemi aktivy. Proto by měl být poměr vyšší.

Poměr dluhu vůči vlastnímu kapitálu D/E je 1,73 bodů. Minulý rok se dokonce pohyboval v rozmezí 2-3 bodů. Z toho je zřejmé, že Coca-Cola využívá větší finanční páku. Čili nám to říká, že firma měla krátkodobé závazky 2-3x větší, než je její vlastní kapitál. Cokoliv nad 2 body je už dost a Coca-Cola to tak má už od roku 2016. Dlouhodobý dluh vůči celkovému kapitálu je 0,43 bodů. Cokoliv pod 0,5 bodů se považuje za přijatelné.

Technická analýza akcie Coca-Cola (KO)

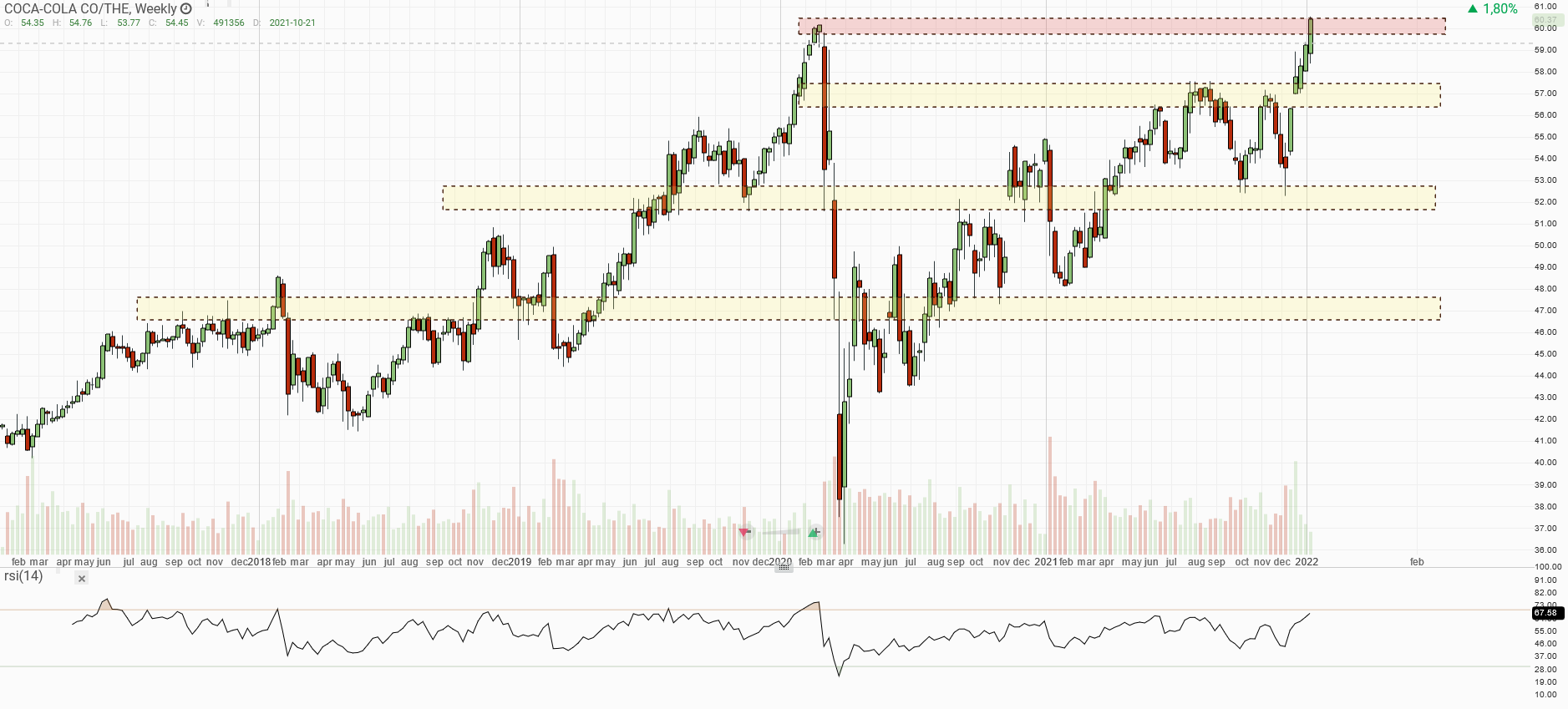

Poslední rok nebyl na tomto trhu nijak dynamický. Což by ovšem dle mého nemělo nikoho překvapit, protože akcie Coca-Cola jsou ze své podstaty titulem, který není nějak volatilní. Proto je taky celkové zhodnocení za uplynulý rok pouze přibližně 11 %. Ze spekulativního hlediska se samozřejmě nejedná o nic velkého. Ale běžný investor může být spokojen. Dle mého názoru mu jde především o to, aby kapitálový a dividendový výnos pokryl inflaci. A nyní je jisté, že výkonnost titulu překonala inflaci znatelně.

Kromě toho se akcie od velkého březnového pádu z roku 2020 zhodnotily o více jak 67 %. A to už málo rozhodně není. Co se týká technické analýzy, povedlo se velmi těsně překonat vrchol z února 2020. Čili jsme se dostali na nové historické maximum, což je jednoznačně po technické stránce úspěch. Zatím se ale nedá říct, že by trh rozhodně prorazil a pokračoval v cenovém růstu. Na to je nutná konsolidace nad úrovní 60 USD.

I kdyby se průlom nepovedl, není to žádná tragédie. Trh má na své straně dva blízké S/R levely. Nejbližší je kolem 57 USD a ten druhý kolem 52 USD. V případě negativního scénáře, se jedná o silné úrovně, kde lze kalkulovat s možným obratem ve prospěch dalšího cenového růstu.

Závěrem

Fundamentálně je na tom titul víceméně dobře. I přes rostoucí inflaci si Coca-Cola drží vysoké marže, což je úctyhodné. Rentabilita je též velmi slušná, ukazatele likvidity přijatelné. Jediný vroubek je v podobě již zmíněného většího dluhového financování. Ale dokud firma generuje dostatečně silné cash flow, není to žádný problém. Mnozí investoři jistě ocení solidní dividendový výnos.

Co se týká technické stránky, trh má vskutku střídmý vývoj. Proto není tolik věcí, které se zde dají řešit. V každém případě trh inklinuje k tomu, aby i nadále pokračoval cenový růst. Zatím ale není nic jisté. Respektive nikdy nemáme jistotu. Ale zatím to vypadá, že s konsolidací nad 60 USD se zvýší šance, že se na nových cenách udržíme. Nikdy však nepodceňujte možná rizika, protože jak už víme, předchozí historický vývoj není zárukou budoucího vývoje.

Obchodování s akciemi Coca-Cola prostřednictvím LYNX

Obchodujte za příznivé poplatky s nejrůznějšími finančními instrumenty jako jsou akcie, ETF, futures, opce, CFD a forex. Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme vzdělávací webináře. Prostřednictvím LYNX získáte přístup k profesionálním obchodním platformám.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn. Navíc pro vás pravidelně zveřejňujeme aktuální obchodní příležitosti na trhu a novinky ze světa investic v rámci Investičního portálu. V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Další použité zdroje:

Editorial credit: Parilov / Shutterstock.com

Coca-Cola Company. Coca-Cola Reports Third Quarter 2021 Results [online]. Vydáno 27.10.2021 [cit. 04.01.2021]. Dostupné na: https://www.coca-colacompany.com/press-releases/coca-cola-reports-third-quarter-2021-results

Chcete snadno, rychle a profesionálně obchodovat s akciemi? Pak obchodujte s akciemi prostřednictvím LYNX. Jako renomovaný online broker vám umožníme obchodovat s akciemi přímo na domácích burzách. Více informací o online brokerovi LYNX najdete na: LYNX: Akciový broker